|

Рефератырусскому языку полиграфия хозяйство |

Дипломная работа: Методи ідентифікації та нейтралізації ризиків на фінансовому ринку (на прикладі операцій АКБ "Приватбанк" на міжнародному та внутрішньо-українському ринку золота)Дипломная работа: Методи ідентифікації та нейтралізації ризиків на фінансовому ринку (на прикладі операцій АКБ "Приватбанк" на міжнародному та внутрішньо-українському ринку золота)ДИПЛОМНА РОБОТАМЕТОДИ ІДЕНТИФІКАЦІЇ ТА НЕЙТРАЛІЗАЦІЇ РИЗИКІВ НА ФІНАНСОВОМУ РИНКУ (на прикладі операцій АКБ «Приватбанк» на міжнародному та внутрішньо-українському ринку золота) АНОТАЦІЯДипломна робота на тему: «МЕТОДИ ІДЕНТИФІКАЦІЇ ТА НЕЙТРАЛІЗАЦІЇ РИЗИКІВ НА ФІНАНСОВОМУ РИНКУ» (на приклад операцій АКБ «Приватбанк» на міжнародному та внутрішньо-українському ринку золота) на 70 стор., 8 рисунків, 7 таблиць, 6 додатків на 40 стор.. Список використаної літератури з 78 джерел. Об’єктом дипломного дослідження є аналіз фінансових ризиків при операціях з золотом на світових біржових ринках та їх трансформація в фінансові ризики операцій з золотими активами в АКБ «Приватбанк». Предметом дипломного дослідження аналіз достовірності прогнозування руху цін на ринках дорогоцінних металів з застосуванням методів фундаментального і технічного аналізу, методи дентифікації та нейтралізації фінансових ризиків на цьому сегменті фінансового ринку. Метою дипломного дослідження була оцінка ефективності застосування інструментів і методів фундаментального та технічного аналізу цін на ринках дорогоцінних металів для оцінки можливості їх використання в прогнозах тенденцій курсу золота на світових ринках дорогоцінних металів та застосуванні інструментів нейтралізації фінансових ризиків в операціях з дорогоцінними металами. Практична цінність отриманих в дипломному дослідженні результатів полягає в виявленні основних тенденцій та правил прогнозування цін на ринку дорогоцінних металів, що дозволя застосовувати з високою ефективністю ф’ючерсно-опціонний механізм хеджування фінансових ризиків на як на біржовому ринку дорогоцінних металів, так і в діяльності АКБ «Приватбанк», як посередника на ринку золота. Інформаційною базою дипломного дослідження були звітність АКБ «Приватбанк» за 2003 – 2007 роки, матеріали з Інтернет – сайтів Національного банку України, Української біржі дорогоцінних металів, Лондонської біржі дорогоцінних металів, матеріали щорічних оглядів ринків дорогоцінних металів фірми „Gold Field Mineral Services Limited”. ЗМІСТВСТУП РОЗДІЛ 1. СУТНІСТЬ ТА СТРУКТУРА РИЗИКІВ ОПЕРАЦІЙ НА ФІНАНСОВИХ РИНКАХ 1.1 Сутність та структура ризиків операцій на фінансових ринках 1.2 Методологія ідентифікації ризиків та кількісної оцінки величини ризиків операцій на фінансових ринках 1.3 Основні методи нейтралізац ризиків операцій на фінансових ринках РОЗДІЛ 2. АНАЛІЗ ФІНАНСОВИХ ОПЕРАЦІЇ АКБ “ПРИВАТБАНК” НА РИНКУ ЗОЛОТА 2.1 Загальна характеристика діяльності АКБ “Приватбанк” та його операцій з золотом 2.2 Оцінка валютних ризиків при проведенні валютних операцій в АКБ «Приватбанк» та питомої ваги операцій з золотом, як еквівалентом міжнародного платіжного засобу 2.3 Аналіз тенденцій курсового ринкового ризику в торгівлі золотом у 2005 –2007 роках РОЗДІЛ 3. ПОШУК ШЛЯХІВ УДОСКОНАЛЕННЯ МЕТОДІВ ОЦІНКИ ТА НЕЙТРАЛІЗАЦІЇ РИЗИКІВ НА РИНКУ ЗОЛОТА 3.1 Ефективність застосування інструментів фундаментального аналізу для нейтралізації ризиків операцій на ринку золота у 2005 –2007 роках 3.2 Ефективність застосування інструментів технічного аналізу для нейтралізації ризиків операцій на ринку золота у 2005 2007 роках ВИСНОВКИ ПЕРЕЛІК ВИКОРИСТАНОЇ ЛІТЕРАТУРИ ДОДАТКИ ВСТУП Ризик на фінансовому ринку є однією з найбільш складних категорій, яка пов’язана з здійсненням господарсько діяльності, якій властиві наступні основні характеристики: 1. Економічна природа. Фінансовий ризик проявляється у сфері економічної діяльності підприємства, прямо пов‘язаний з формуванням його прибутку і характеризується можливими економічними його збитками в процесі здійснення фінансової діяльності. 2. Об’єктивність прояву. Фінансовий ризик є об’єктивним явищем в функціонуванні будь-якого підприємства; він супроводжує майже всі види фінансових операцій і всі напрямки його фінансово діяльності. 3. Ймовірність реалізації. Проявляється в тому, що ризикова подія може як відбутися, так і ні в процесі здійснення фінансової діяльності підприємства. 4. Невизначеність наслідків. Фінансовий ризик може супроводжуватись, як суттєвими фінансовими втратами для підприємства, так і формуванням додаткових його доходів. 5. Очікувані несприятливі наслідки. Це пов’язано з тим , що ряд негативних наслідків фінансового ризику визначають втрату не лише доходу, а й капіталу підприємства , що приводить його до банкрутства (тобто до неминучих негативних наслідків для його діяльності). 6. Суб’єктивність оцінки. Рівень ризику носить суб’єктивний характер. Ця суб’єктивність, тобто нерівнозначність оцінки даного об’єктивного явища, визначається різним рівнем повноти достовірності інформаційної бази, кваліфікації фінансових менеджерів, їх досвіду в сфері ризик менеджменту та іншими факторами. 7. Варіабельность рівня. Перш за все фінансовий ризик змінюється в часі, тобто залежить від тривалості здійснення фінансової операції, так як фактор часу безпосередньо впливає на його рівень. Актуальність теми дипломної роботи полягає в тому, що аналіз ризиків фінансових операцій в золотовалютному сегменті фінансових ринків на сьогоднішній день є вельми актуальним, оскільки за останні кілька десятиріч світовий ринок золота істотно змінився, як за функціональними, так і за структурними параметрами. Об’єктом дипломного дослідження аналіз фінансових ризиків при операціях з золотом на світових біржових ринках та їх трансформація в фінансові ризики операцій з золотими активами в АКБ «Приватбанк». Предметом дипломного дослідження аналіз достовірності прогнозування руху цін на ринках дорогоцінних металів з застосуванням методів фундаментального і технічного аналізу, методи дентифікації та нейтралізації фінансових ризиків на цьому сегменті фінансового ринку. Метою дипломного дослідження була оцінка ефективності застосування інструментів і методів фундаментального та технічного аналізу цін на ринках дорогоцінних металів для оцінки можливості їх використання в прогнозах тенденцій курсу золота на світових ринках дорогоцінних металів та застосуванні інструментів нейтралізації фінансових ризиків в операціях з дорогоцінними металами. Інформаційною базою дипломного дослідження були звітність АКБ «Приватбанк» за 2003 – 2007 роки, матеріали з Інтернет – сайтів Національного банку України, Української біржі дорогоцінних металів, Лондонської біржі дорогоцінних металів, матеріали щорічних оглядів ринків дорогоцінних металів фірми „Gold Field Mineral Services Limited”. Практична цінність отриманих в дипломному дослідженні результатів полягає в виявленні основних тенденцій та правил прогнозування цін на ринку дорогоцінних металів, що дозволя застосовувати з високою ефективністю ф’ючерсно-опціонний механізм хеджування фінансових ризиків на як на біржовому ринку дорогоцінних металів, так і в діяльності АКБ «Приватбанк», як посередника на ринку золота. РОЗДІЛ 1. СУТНІСТЬ ТА СТРУКТУРА РИЗИКІВ ОПЕРАЦІЙ НА ФІНАНСОВИХ РИНКАХ 1.1 Сутність та структура ризиків операцій на фінансових ринках Ризик це мовірність виникнення втрат, збитків, недонадходжень планованих доходів, прибутку. Втрати, що мають місце в підприємницькій діяльності, можна розділити на матеріальні, трудові, фінансові. Ризики, що супроводжують фінансову діяльність фірми, виділяються в особливу групу ризиків, що звуться фінансові ризики. Фінансові ризики грають найбільш значиму роль у загальному портфел підприємницьких ризиків фірми. Варто виділити дві великі групи ризиків: статистичні (прості) і динамічні (спекулятивні) [46]. Особливість статистичних ризиків полягає в тім, що вони практично завжди несуть у собі втрати для підприємницької діяльності. При цьому втрати для підприємницької фірми, як правило, означають і втрати для суспільства в цілому. Відповідно до причини втрат статистичні ризики можуть далі підрозділятися на наступні групи: - ймовірні втрати в результат негативної дії на активи фірми стихійних лих (вогню, води, землетрусів, ураганів і т.п.); - ймовірні втрати в результат злочинних дій; - ймовірні втрати внаслідок прийняття несприятливого законодавства для підприємницької фірми (втрати, зв'язані з прямим вилученням власності або з неможливістю стягнути відшкодування з винуватця через недосконалість законодавства); - ймовірні втрати в результат погрози власності третіх осіб, що приводить до змушеного припинення діяльност основного постачальника чи споживача; - втрати внаслідок смерті чи недієздатності ключових працівників фірми або основного власника підприємницької фірми (що зв'язано з труднощами підбора кваліфікованих кадрів, а також із проблемами передачі прав власності). На відміну від статистичного ризику динамічні ризики несуть в собі або втрати, або прибуток для підприємницької фірми. Тому їх можна назвати «спекулятивними». Крім того, динамічні ризики, що ведуть до збитків для окремої фірми, можуть одночасно принести виграш для суспільства в цілому. Тому динамічні ризики є важкими для керування. Динамічні ризики економічної діяльності розподіляються на наступн види ризиків [68]: - політичний ризик; - виробничий ризик; - комерційний ризик; - фінансовий ризик; - технічний ризик; - галузевий ризик; - інноваційний ризик; - банківські ризики; - податкові ризики; - форс-мажорні ризики. Під фінансовим ризиком, який є предметом досліджень дійсного дипломного дослідження розуміється ризик, що виникає при здійсненні фінансового підприємництва чи фінансових угод, виходячи з того, що у фінансовому підприємництві в ролі товару виступають або валюта, або цінні папери, або кошти. До фінансового ризику відносяться: - валютний ризик; - кредитний ризик; - інвестиційний ризик. Валютний ризик це імовірність фінансових втрат у результаті зміни курсу валют, що може відбутися в період між заключенням контракту і фактичним виконанням розрахунків по ньому. Валютний курс, установлюваний з урахуванням купівельної здатності валют, дуже рухливий. Серед основних факторів, що впливають на курс валют, потрібно виділити стан платіжного балансу, рівень інфляції, міжгалузеву міграцію короткострокових капіталів. У цілому на рух валютних курсів робить вплив співвідношення попиту та пропозиц кожної валюти. Крім економічних, на валютний курс впливають політичні фактори. У свою чергу валютний курс впливає на зовнішньоекономічну діяльність країни, будучи однієї з передумов еквівалентності міжнародного обміну. Той чи інший його рівень значною мірою впливає на експортну конкурентоздатність країни на світових ринках. Занижений валютний курс дозволяє одержати додаткові вигоди при експорт сприяє припливу іноземного капіталу, одночасно дестимулюючі імпорт. Протилежна економічна ситуація виникає при завищеному курсі валюти (знижується ефективність експорту і росте ефективність імпорту). Значн непередбачені коливання, відрив валютного курсу від співвідношень купівельно спроможності підсилюють напруженість у валютно-фінансовій сфері, порушують нормальний міжнародний обмін. Валютний ризик містить у собі три різновиди: - економічний ризик; - ризик переводу; - ризик угод. Економічний ризик для підприємницької фірми полягає в тому, що вартість її активів і пасивів може мінятися у більшу чи меншу сторону (у національній валюті) через майбутні зміни валютного курсу. Це також відноситься до інвесторів, закордонні інвестиції яких акції чи боргові зобов'язання — приносять доход в іноземній валюті. Ризик переводу має бухгалтерську природу і зв'язаний з розходженнями в обліку активів пасивів фірми в іноземній валюті. У тому випадку, якщо відбувається падіння курсу іноземної валюти, у якій виражені активи фірми, вартість цих активів зменшується. Варто мати на увазі, що ризик переводу являє собою бухгалтерський ефект, але мало чи зовсім не відбиває економічний ризик угоди. Більш важливим з економічної точки зору ризик угоди, що розглядає вплив зміни валютного курсу на майбутній потік платежів, а, отже, на майбутню прибутковість підприємницької фірми в цілому. Ризик угод — це мовірність наявних валютних збитків по конкретних операціях в іноземній валюті. Ризик угод виникає через невизначеність вартості в національній валют нвалютної угоди в майбутньому. Даний вид ризику існує як при заключенн торгових контрактів, так і при одержанні чи наданні кредитів і складається в можливості зміни величини чи надходженні платежів при перерахуванні в національній валюті. Крім цього, варто розрізняти валютний ризик для імпортера і ризик для експортера. Ризик для експортера — це падіння курсу іноземної валюти з моменту одержання чи підтвердження замовлення до одержання платежу і під час переговорів. Ризик для імпортера — це підвищення курсу валюти у відрізок часу між датою підтвердження замовлення і в день платежу. Таким чином, при заключенні контрактів необхідно враховувати можлив зміни валютних курсів. Одним з найважливіших видів ризиків діяльності підприємницької фірми в умовах ринково економіки є кредитний ризик. Кредитний ризик зв'язаний з можливістю невиконання підприємницькою фірмою своїх фінансових зобов'язань перед інвестором у результаті використання для фінансування діяльності фірми зовнішньої позики. Отже, кредитний ризик виникає в процесі ділового спілкування підприємства з його кредиторами: банком і іншими фінансовими установами; контрагентами: постачальниками і посередниками; а також з акціонерами. Розмаїтість видів кредитних операцій визначає особливості і причини виникнення кредитного ризику: несумлінність позичальника, що одержав кредит; погіршення конкурентного положення конкретної підприємницької фірми, що одержала комерційний чи банківський кредит; несприятлива економічна кон'юнктура; некомпетентність керівництва фірми і т.д. Закордонн економісти виділяють майновий, моральний і діловий кредитні ризики. Діловий ризик, як правило, зв'язується зі здібностями підприємця отримувати прибуток за визначений період часу. Під моральним ризиком мається на увазі та частина ризику, що має відношення до позики грошей і залежить від моральних якостей позичальника. Майновий ризик визначається тим, чи досить власних активів позичальника для покриття обсягу кредиту. Наступний вид фінансового ризику — інвестиційний ризик. Даний вид ризику зв'язаний з специфікою вкладення підприємницькою фірмою коштів у різні проекти. У вітчизняній економічній літературі часто під інвестиційними маються на уваз ризики, зв'язані з вкладенням засобів у цінні папери. Фактично це поняття багато ширше і містить у собі всі можливі ризики, що виникають при інвестуванн коштів. Основні ризики, що відносяться до групи інвестиційних, перераховані в табл. 1.1. З даних, приведених у табл.1.1, видно, що рівень інвестиційного ризику в Україні досить високий і складає в середньому 7—10 балів; для порівняння: у США даний рівень складає в середньому 1 — 3,7 бали. Таблиця 1.1 ОСНОВНІ ВИДИ ІНВЕСТИЦІЙНОГО РИЗИКУ [35]

* Експертна оцінка по 10бальній шкалі, підвищення ризику від 1 до 10. Створення резерву коштів на покриття непередбачених витрат являє собою спосіб боротьби з ризиком, що передбачає встановлення співвідношення між потенційними ризиками, що впливають на вартість фінансового результату, і розміром витрат, необхідних для подолання збоїв у отриманні прибутку. Основною проблемою при створенні резерву на покриття непередбачених витрат є оцінка потенційних наслідків ризиків. Точність оцінки вартості ризику впливає на розмір резерву на покриття непередбачених витрат. Ретельно розроблена оцінка непередбачених витрат зводить до мінімуму перевитрати коштів [15]. Безсумнівно, що ризик є ймовірна категорія, і в цьому змісті найбільше обґрунтовано з наукових позицій характеризувати і виміряти його як імовірність виникнення визначеного рівня втрат [59]. Строго говорячи, при всебічній оцінц ризику варто було б установлювати для кожного абсолютного чи відносного значення величини можливих втрат відповідну імовірність виникнення тако величини. Побудова кривої ймовірностей (чи таблиці) покликано бути вихідною стадією оцінки ризику. Але стосовно до підприємництва це найчастіше надзвичайно складна задача. Тому практично приходиться обмежуватися спрощеними підходами, оцінюючи ризик по одному чи декільком показникам, що представляють узагальнені характеристики, найбільш важливі для судження про прийнятність ризику. Розглянемо деякі з головних показників ризику. З цією метою спочатку виділимо визначені області чи зони ризику в залежності від величини втрат (рис. 1.2).

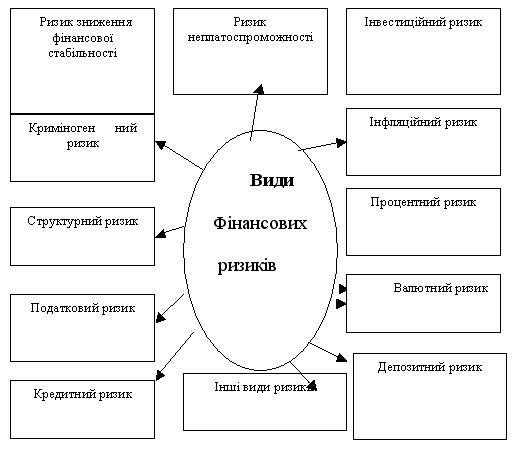

Рис.1.2. Схема зон ризику Область, у якій втрати не очікуються, назвемо безризиковою зоною, їй відповідають нульові втрати (перевищення прибутку). Під зоною припустимого ризику будемо розуміти область, у межах якої даний вид підприємницької діяльності зберіга свою економічну доцільність, тобто втрати мають місце, але вони менше очікуваного прибутку. Границя зони припустимого ризику відповідає рівню втрат, рівному розрахунковому прибутку від підприємницько діяльності. Наступну більш небезпечну область будемо називати зоною критичного ризику. Це область, яка характеризується можливістю втрат, що перевищують величину очікуваного прибутку, аж до величини повного розрахункового виторгу від підприємництва, що представляє суму витрат прибутку. Інакше кажучи, зона критичного ризику характеризується небезпекою втрат, що свідомо перевищують очікуваний прибуток в максимумі можуть привести до втрати всіх коштів, що не відшкодовуються, вкладених у справу. В останньому випадку не тільки не одержується від угоди ніякого доходу, але угода приносить збитки в сумі всіх марних витрат. Крім критичного, доцільно розглянути ще більш серйозний катастрофічний ризик. Зона катастрофічного ризику представляє область втрат, що по своїй величині перевершують критичний рівень в максимумі можуть досягати величини, рівній майновому стану підприємства. Катастрофічний ризик здатний привести до краху, банкрутства, закриттю розпродажу майна підприємства. Основними видами ризиків операцій на фінансових ринках є наступні [15]: 1. Процентний ризик можливість понести збитки внаслідок непередбачених, несприятливих для суб’єкта підприємництва змін процентних ставок і значного зменшення маржі, зведення її до нуля чи до негативного показника. Процентний ризик виникає у випадках, коли не збігаються терміни повернення наданих залучених коштів чи коли ставки по активних і пасивних операціях встановлюються різними способами (фіксовані ставки проти перемінних і навпаки). 2. Валютний небезпека валютних (курсових) втрат, зв'язаних зі зміною курсів іноземних валют стосовно національної валюти. Цей вид ризику, викликаний нестійкістю валют, особливо проявився в західній економіці в 7080 р., особливо при переході до «плаваючих» валютних курсів. Валютний ризик особливо високий у тих суб’єктів підприємництва, що прагнуть одержати спекулятивний доход, який утворюється через розбіжність курсів тих самих валют на різних валютних ринках чи розходження курсу валюти в різні моменти часу. Валютний ризик можна підрозділити на курсовий ризик і інфляційний ризик. 3. Ринковий ризик тісно зв'язаний із процентним та валютним ризиками. Ринковий ризик означає можливі, непередбачен втрати від зміни ринкової вартості активів чи пасивів, зміни ступеня їхньо ліквідності. Особливо чутливі до такого роду ризику вкладення в цінні папери. Ринкова вартість формується співвідношенням попиту та пропозиції, тобто котирується. На котирування цінних паперів можуть вплинути і коливання норми позичкового відсотка (ріст процентних ставок веде до знецінення цінних паперів), зміна прибутковості і фінансового благополуччя компаній-емітентів, нфляційне знецінення грошей. Ризики, що супроводжують діяльність на фінансових ринках, виділяють в окрему групу фінансових ризиків, що відіграють найбільш значиму роль в загальному “портфелі ризиків” суб’єкта фінансового ринку. Збільшення ступеня впливу фінансових ризиків на результати фінансової діяльності пов’язано з швидкою зміною економічної ситуації в країні і кон’юнктури фінансового ринку, розширенням сфери фінансових відносин, появою нових фінансових технологій і інструментів. Фінансові ризики класифікуються за такими основними ознаками (рис.1.3): а) Ризик зниження фінансово стабільності (або ризик порушення рівноваги фінансового розвитку)підприємства. Цей ризик генерується недосконалою структурою капіталу (використання велико частки позичених коштів ), що породжують незбалансування вхідних і вихідних грошових потоків підприємства по обсягах. б) Ризик неплатоспроможності (або ризик незбалансованої ліквідності)підприємства. Цей ризик генерується зниженням рівня ліквідності оборотних активів, що породжують розбалансування вхідного вихідного грошових потоків підприємства в часі. в) Інвестиційний ризик. Він характеризує можливість виникнення фінансових втрат в процесі здійснення нвестиційної діяльності підприємства. У відповідності до видів цієї діяльност розділяють і види інвестиційного ризику – ризик реального інвестування і ризик фінансового інвестування.

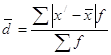

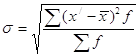

Рис.1.3. Характеристика основних видів фінансових ризиків підприємства г) Інфляційний ризик. Цей вид ризику характеризується можливістю обезцінення реальної вартості капіталу (у форм фінансових активів підприємства), а також очікуваних доходів від здійснення фінансових операцій в умовах інфляції. д) Процентний ризик. Він полягає в непередбаченій зміні процентної ставки на фінансовому ринку (як депозитної, так кредитної ). Причиною виникнення даного виду фінансового ризику є зміна кон’юнктури фінансового ринку під впливом державного регулювання, зростання чи спад пропозиції вільних грошових ресурсів та інші фактори. Негативні фінансов наслідки цього виду ризику проявляються в емісійній діяльності підприємства (при емісії як акцій, так і облігацій ), в його дивідендній політиці, в короткострокових фінансових вкладеннях і деяких інших фінансових операціях. е) Валютний ризик Даний вид ризику властивий підприємствам, що ведуть зовнішньоекономічну діяльність. Він проявляється в недоотриманні передбачених доходів в результаті безпосереднього впливу зміни обмінного курсу іноземної валюти, що використовується в зовнішньоекономічних операціях підприємства, на очікувані грошові потоки від цих операцій . Так, імпортуючи сировину і матеріали, підприємство програє від підвищення обмінного курсу відповідної іноземної валюти по відношенні до національної. Зниження ж цього курсу визначає фінансові втрати підприємства при експорті готової продукції. ж) Депозитний ризик. Він відобража можливість неповернення депозитних вкладів (непогашення депозитних сертифікатів). Він зустрічається досить рідко і пов’язаний з неправильною оцінкою і невдалим вибором комерційного банку для здійснення депозитних операцій підприємства. к) Кредитний ризик. Він має місце у фінансовій діяльності підприємства при наданні ним товарного (комерційного)чи споживчого кредиту покупцям. Формою його прояву є ризик неплатежу чи несвоєчасного розрахунку за відпущену підприємством в кредит готову продукцію, а також перевищення розрахункового бюджету по інкасації боргу. л) Податковий ризик. Цей вид фінансового ризику має ряд проявів: ймовірність введення нових видів податків зборів на здійснення окремих аспектів господарської діяльності; можливост збільшення рівня ставок діючих податків і зборів; зміна строків і умов здійснення окремих податкових платежів; ймовірність відміни діючих податкових пільг у сфері господарської діяльності підприємства . м) Структурний ризик. Цей вид ризику генерується неефективним фінансуванням поточних витрат підприємства, що обумовлюють високу питому вагу постійних витрат в загальній їх сумі . Високий коефіцієнт операційного левериджу при несприятливих змінах кон’юнктури товарного ринку зниженні валового об’єму вхідного грошового потоку по операційній діяльност генерує значно більш високі темпи зниження суми чистого грошового потоку по цьому виду діяльності . н) Криміногенний ризик. В сфер фінансової діяльності підприємства він проявляється у формі оголошення його партнерами фіктивного банкрутства; підробки документів, що забезпечують незаконе привласнення сторонніми особами грошових та інших активів; викрадення окремих видів активів власним персоналом та інші. о) Інші види ризиків. Ця група ризиків досить громіздка . До неї відносять ризики стихійних лих та інш аналогічні ”форс-мажорні ризики”, які можуть привести не лише до втрати передбачуваного доходу , але й частини активів підприємства (основні засоби, запаси ТМЦ), ризик несвоєчасного здійснення розрахунково-касових операцій; ризик емісійний та інші. Фінансові ризики поділяються на наступні групи: індивідуальний фінансовий ризик, властивий окремим фінансовим інструментам; портфельний фінансовий ризик. Він характеризує сукупний ризик, що властивий комплексу однофункціональних фінансових інструментів об’єднаних в портфель (наприклад, кредитний портфель підприємства, його інвестиційний портфель). За комплексністю дослідження виділяють наступні групи ризиків: простий фінансовий ризик. Він характеризує вид фінансового ризику, який не розкладається на окремі його підвиди. Прикладом простого фінансового ризику є інфляційний ризик. складний фінансовий ризик. Він характеризує вид фінансового ризику, що складається з комплексу його підвидів, що розглядаються. Прикладом складного фінансового ризику є ризик інвестиційний (наприклад, ризик інвестиційного проекту ). За джерелом виникнення виділяють наступні групи фінансових ризиків: зовнішній, систематичний або ринковий ризик. Цей ризик характерний для всіх учасників фінансової діяльност всіх видів фінансових операцій. Він виникає при зміні окремих стадій економічного циклу, зміні кон’юнктури фінансового ринку та в інших аналогічних випадках на які підприємство в процесі своєї діяльності вплинути не може. До даної групи ризиків можуть бути віднесені інфляційний ризик, процентний ризик, валютний ризик, податковий ризик і частково інвестиційний ризик (при змін макроекономічних умов інвестування ); внутрішній, несистематичний або специфічний ризик Він може бути пов'язаний з не кваліфікаційним фінансовим менеджментом, неефективною структурою активів і капіталу, недооцінки господарських партнерів, великою схильністю до ризикових фінансових операцій з високою нормою прибутку. За фінансовими наслідками ризики поділяються на такі групи: ризик, що спричиняє лише економічн втрати. При цьому виді ризику фінансові наслідки можуть бути лише негативними (втрата доходу чи капіталу); ризик втраченої вигоди. Він характеризує ситуацію коли підприємство в силу об’єктивних і суб’єктивних причин, що склалися не може здійснити заплановану фінансову операцію (наприклад, при знижені кредитного рейтингу підприємство не може отримати необхідний кредит і використати ефект фінансового левериджу ). ризик, що спричиняє як економічн втрати, так і додаткові доходи. Він пов’язаний зі здійсненням спекулятивних фінансових операцій. За характером прояву у часі виділяють дві групи фінансових ризиків: постійний фінансовий ризик. Він характерний для всього періоду здійснення фінансових операцій і пов’язаний з дією постійних факторів. Прикладом такого фінансового ризику є процентний ризик, валютний ризик. тимчасовий фінансовий ризик. Він характеризує ризик, що носить перманентний характер і який виникає лише на окремих етапах здійснення фінансової операції. Прикладом такого виду фінансового ризику є ризик неплатоспроможності ефективно функціонуючого підприємства. За можливістю передбачення фінансов ризики поділяються на наступні дві групи: прогнозований фінансовий ризик. Він характеризує ті види ризиків, які пов’язані з циклічним розвитком економіки, зміною стадій кон’юнктури фінансового ринку. непрогнозований фінансовий ризик. Він характеризує види фінансових ризиків, які не можна передбачити. Прикладом таких ризиків є ризик форс-мажорної групи, податковий ризик. За можливістю страхування фінансов ризики поділяють на такі дві групи: фінансові ризики,які можна застрахувати. фінансові ризики, які не страхуються. До них відносять ті їх види на які відсутні пропозиції відповідних страхових продуктів на страховому ринку [ ]. 1.2 Методологія ідентифікації ризиків та кількісної оцінки величини ризиків операцій на фінансових ринках Управління фінансовими ризиками підприємства являє собою процес передбачення і нейтралізації їх негативних фінансових наслідків, пов’язане з їх ідентифікацією, оцінкою, профілактикою страхуванням. Управління фінансовими ризиками підприємства засноване на певних принципах, основними із яких є [27]: 1. Усвідомлення прийняття ризиків. Фінансовий менеджер повинен усвідомлено іти на ризик, якщо він сподівається отримати відповідний дохід від здійснення фінансової операції. Звичайно, по окремим операціям після оцінки рівня ризику можна застосувати тактику уникнення ризику”, але повністю виключити ризик з фінансової діяльност підприємства неможливо, так як фінансовий ризик об’єктивне явище, яке властиве більшості господарських операцій. 2. Управління ризиками, що приймаються. До складу портфеля фінансових ризиків повинні включатися переважно ті з них, що піддаються нейтралізації в процесі управління незалежно від їх суб’єктивної чи об’єктивної природи. А такі ризики, що не підлягають управлінню, наприклад, ризики форс-мажорної групи, можна лише передати страховику. 3. Незалежність управління окремими ризиками. Ризики є незалежними один від одного і фінансові втрати по одному з ризиків портфеля не обов’язково збільшать ймовірність настання ризикового випадку по іншим фінансовим ризикам, тобто фінансові втрати по різним видам ризиків є незалежними один від одного і в процесі управління ними вони повинн нейтралізуватися індивідуально. 4. Співставлення рівня ризиків, що приймаються з рівнем доходності фінансових операцій. Підприємство повинно приймати в процесі здійснення фінансової діяльності лише ті види фінансових ризиків, рівень яких не перевищує відповідного рівня доходності по шкал доходність ризик”. Будь-який вид ризику, по якому рівень ризику вище рівня очікуваної доходності (з включенням до неї премії за ризик)повинен бути підприємством відхилений (або повинні бути переглянути розмір премії за даний ризик ). 5. Співставлення рівня ризиків, що приймаються з фінансовими можливостями підприємства. Очікуваний розмір фінансових втрат підприємства, що відповідає тому чи іншому рівню фінансового ризику, повинен відповідати тій частці капіталу, яка забезпечує внутрішн страхування ризиків. Інакше настання ризикового випадку призведе до втрати певної частини активів, що забезпечує інвестиційну або операційну діяльність підприємства, тобто знизить його потенціал формування прибутку і темпи майбутнього розвитку. Розмір ризикового капіталу, що включає і відповідн внутрішні страхові фонди, повинен бути визначений наперед підприємством повинен слугувати рубежем прийняття тих видів фінансових ризиків, які не можуть бути передані партнеру по операції чи зовнішньому страховику. 6. Економічність управління ризиками. Витрати підприємства на нейтралізацію відповідного фінансового ризику не повинні перевищувати суму можливих фінансових збитків по ньому навіть при найвищому ступеню ймовірності настання ризикового випадку. 7. Врахування факторного часу в управлінні ризиками. Чим довший період здійснення фінансових операцій, тим ширший діапазон супутніх їм ризиків, тим менша можливість забезпечити нейтралізацію їх негативних фінансових наслідків за критерієм економічност управління ризиками. При необхідності здійснення таких фінансових операцій підприємство повинно забезпечити отримання необхідного додаткового рівня доходності по ній не лише за рахунок премій за ризик, але й премій за ліквідність (так як період здійснення фінансових операцій являє собою період замороженої ліквідності” вкладеної в неї капіталу ). 8. Врахування фінансової стратег підприємства в процесі управління ризиками. Система управління фінансовими ризиками повинна базуватися на загальних критеріях вибраної підприємством фінансової стратегії (що відображає його фінансову ідеологію по відношенню до рівня допустимих ризиків ), а також фінансової політики по окремих напрямах фінансової діяльності. Управління ризиками окремих фінансових операцій повинно виходити із відповідних параметрів ризику, що знаходяться в цих планових документах. 9. Врахування можливості передач ризиків. Прийняття ряду фінансових ризиків є неспівставним з фінансовими можливостями підприємства по нейтралізації їх негативних наслідків при ймовірносному настанні ризикового випадку. Включення таких ризиків в портфель сукупних фінансових ризиків можливо лише у випадку їх часткової чи повно передачі партнерам по фінансовій операції чи страховику. Політика управління фінансовими ризиками являє собою частину загальної фінансової стратегії підприємства, яка полягає в розробці системи заходів по нейтралізації можливих фінансових наслідків ризиків пов’язаних із здійсненням різноманітних аспектів фінансово діяльності. Формування і реалізація політики управління фінансовими ризиками передбачає здійснення наступних основних заходів: 1. Ідентифікація окремих видів ризиків пов’язаних з фінансовою діяльністю підприємства. Процес ідентифікац окремих видів фінансових ризиків здійснюються за наступними трьома етапами: а) На першому етапі в розрізі кожного напряму фінансової діяльності (окремих видів фінансових операцій)визначають властиві їм зовнішні чи систематичні види фінансових ризиків. б) На другому етапі визначається перелік внутрішніх або несистематичних (неспецифічних) фінансових ризиків, як властиві окремим видам фінансової діяльності або намічених фінансових операцій підприємства (ризик зниження фінансової стабільності, ризик неплатоспроможності, структурний ризик, кредитний ризик ). в) На третьому етапі формується запропонований загальний портфель фінансових ризиків, що пов’язані з майбутньою фінансовою діяльністю підприємства (що включають можливі систематичн несистематичні фінансові ризики ). 2. Оцінка широти і достовірност нформації, необхідної для визначення рівня фінансових ризиків. Вибір методів оцінки рівня фінансових ризиків, а також надійності її результатів багато в чому визначають використовувану в цих цілях інформаційну базу. В процесі оцінки якості цієї інформаційної бази перевіряється: її повнота для характеристики окремих видів ризиків; можливість побудови необхідних рядів динаміки (для оцінки рівня ризику, що проявляються в динаміці інфляційного валютного,процентного); можливість співставної оцінки сум фінансових збитків на єдиному рівні цін; надійність джерел інформації (власна нформаційна база, статистичні дані, що публікуються). Недостовірна чи неякісна нформаційна база, яка використовуються в процесі оцінки рівня фінансових ризиків посилює суб’єктивізм такої оцінки, а відповідно знижує ефективність всього наступного процесу ризик менеджменту. 3. Вибір і використання відповідних методів оцінки ймовірності настання ризикової події по окремим видам фінансових ризиків. Вибір конкретних методів оцінки визначаються наступними факторами: видом фінансового ризику; повнотою і достовірністю нформаційної бази сформованої для оцінки рівня ймовірності різних фінансових ризиків; рівнем кваліфікації фінансових менеджерів, що здійснюють оцінку; технічною і програмою оснащеністю фінансових менеджерів, можливість використання сучасних комп’ютерних технологій проведення такої оцінки; можливістю залучення до оцінки складних фінансових ризиків кваліфікованих експертів. 4. Визначення розміру можливих фінансових збитків при настанні ризикової події по окремим видам фінансових ризиків. Розмір можливих фінансових збитків визначається характером здійснення фінансових операцій, обсягом задіяних в них активів (капіталу) і максимальним рівнем амплітуди коливання доходів при відповідних видах фінансових ризиках. На основі цього визначення здійснюється групування здійснюваних (намічених до здійснення) фінансових операцій за розміром можливих фінансових збитків. Основним методом оцінки ризиків на фінансовому ринку є статистичний метод, який заснований на вимірюванні та оцінки варіації характеристик динамічних рядів з використанням абсолютних та відносних характеристик. До абсолютних відносяться: варіаційний розмах, середнє лінійне та середнє квадратичне відхилення, дисперсія; відносні характеристики представлені низкою коефіцієнтів варіац [60]. Варіаційний розмах характеризу діапазон варіації, це різниця між максимальним і мінімальним значеннями ознаки: Узагальнюючою мірою варіац середнє відхилення індивідуальних значень ознаки від центру розподілу. Середня арифметична величина вибірки розраховується як:

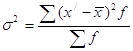

Середньозважене лінійне відхилення: Середнє квадратичне відхилення: Середній квадрат відхилень дисперсія: де Середнє лінійне та середн квадратичне відхилення – іменовані числа (в одиницях вимірювання ознаки). Порівнюючи варіації різних ознак або однієї ознаки у різних сукупностях, використовують відносні характеристики варіації. Коефіцієнти варіації розраховуються як відношення абсолютних, іменованих характеристик до центру розподілу і часто виражаються процентами: Лінійний коефіцієнт варіації: Квадратичний коефіцієнт варіації: Одним із інструментів оцінки пари «фінансовий ризик – доходність фінансових інструментів» є сучасна теорія збалансованого портфеля (СТП) цінних паперів яка дає методологію контролю за різними видами ризику під час створення портфеля цінних паперів. По СТП ризик визначається несталістю, мінливістю або стандартним відхиленням норм прибутку по цінних паперах за певний період часу. Стандартне відхилення σ статистична оцінка , зручна для визначення розпорошення або відхилення окремих значень від середньої величини [29]. Сумарний ризик кожного окремого цінного паперу може бути визначений як стандартне відхилення σ очікувано норми прибутку на протязі певного періоду часу. По СТП цінні папери з більшим ступенем ризику можуть мати більший доход через те, що вкладники неохоче йдуть на ризик, а тому вимагають і більшу премію за ризик [40]. Систематичний ризик можна розділити на дві основні складові: систематичний ризик та залишковий (випадковий ризик). Систематичний ризик відображає співвідношення доходу по цінному паперу (акції) доходу по індексу курсу акцій на ринку в певний період часу. Для визначення цього співвідношення необхідно порівняти надприбуток по індивідуальній акцій відносно прибутку безризикових цінних паперів ринку з надприбутком ринку ЦП (надприбутком „середньої” акції ринку над прибутком безризикових цінних паперів) [40]. 1. Теоретичн алгоритми рішення цієї задачі побудовані на термінах: - сутність загального ризику ; - систематичний та несистематичний ризик; |

|

(1.2)

(1.2) (1.3)

(1.3) (1.4)

(1.4) , (1.5)

, (1.5)