|

Рефератырусскому языку полиграфия хозяйство |

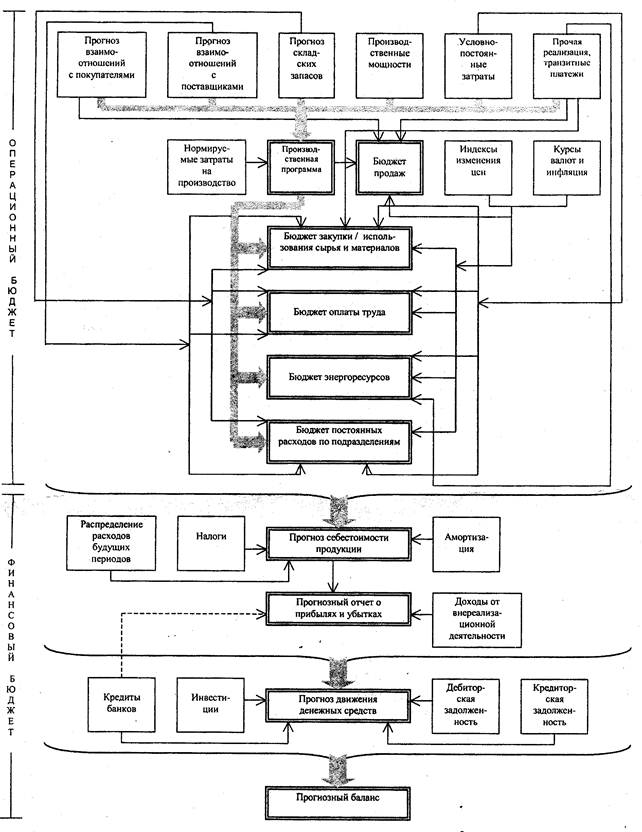

Курсовая работа: Финансовое планирование на предприятииКурсовая работа: Финансовое планирование на предприятииМИНИСТЕРСТВО ОБРАЗОВАНИЯ И НАУКИ РОССИЙСКОЙ ФЕДЕРАЦИИ ФЕДЕРАЛЬНОЕ АГЕНСТВО ПО ОБРАЗОВАНИЮ ГОСУДАРСТВЕННОЕ ОБЩЕОБРАЗОВАТЕЛЬНОЕ УЧРЕЖДЕНИЕ ВЫСШЕГО ПРОФЕССИОНАЛЬНОГО ОБРАЗОВАНИЯ ДАЛЬНЕВОСТОЧНАЯ АКАДЕМИЯ ГОСУДАРСТВЕННОЙ СЛУЖБЫ Факультет экономики и права Специальность 080105.65 «Финансы и кредит» Кафедра финансов и кредита Курсовая работа по дисциплине “Финансы” на тему: «Финансовое планирование на предприятии» Студент А.В. Андреева СОДЕРЖАНИЕВВЕДЕНИЕ 1. ТЕОРЕТИЧЕСКИЕ ОСНОВЫ ФИНАНСОВОГО ПЛАНИРОВАНИЯ НА ПРЕДПРИЯТИИ1.1 Сущность финансового планирования 1.2 Методы, принципы и этапы финансового планирования 1.3 Виды финансовых планов 2. БЮДЖЕТИРОВАНИЕ – ТЕОРИЯ И ПРАКТИКА ПРОИЗВОДСТВЕННО - ФИНАНСОВОГО ПЛАНИРОВАНИЯ И АНАЛИЗА 2.1 Сущность и функции бюджетирования 2.2 Виды бюджетных планов 3. АНАЛИЗ СИСТЕМЫ ФИНАНСОВОГО ПЛАНИРОВАНИЯ НА ПРЕДПРИЯТИЯ ФГУП «ПОЧТА РОССИИ» 3.1 Краткая характеристика деятельности предприятия 3.2 Особенность финансового планирования и бюджетирования на предприятии ЗАКЛЮЧЕНИЕ СПИСОК ИСПОЛЬЗОВАННЫХ ИСТОЧНИКОВ И ЛИТЕРАТУРЫ ПРИЛОЖЕНИЕ ВВЕДЕНИЕСовременный кризис экономики — это, прежде всего, кризис ее производственной сферы, основным звеном которой является предприятие. Все направления реформирования экономики в той или иной мере затрагивают предприятие. Именно здесь находится центр всех преобразований. Реформировать предприятия приходится в сложных условиях, которые характеризуются высокой степенью зависимости от импорта сырья и энергоносителей, дефицитом оборотных средств, ограниченностью бюджетных средств, которые могут быть выделены для стимулирования сферы материального производства. В то же время практика показывает, что на неритмично работающих предприятиях организация планирования, как правило, находится на низком уровне. Следовательно, значительные резервы, связанные с эффективностью хозяйствования, следует искать на уровне предприятий и объединений. Чтобы их реализовать, каждое предприятие должно иметь четкую систему внутрифирменного стратегического планирования[1]. В условиях динамизма внешней среды стало практически невозможным обеспечивать нормальную работу предприятий, обращая внимание только лишь на текущую ситуацию, на внутренние проблемы. Ускорение процессов, происходящих во внешней среде, изменение позиции поставщиков и потребителей, возрастание конкуренции, интенсивное научно-технологическое развитие приводят к тому, что предприятиям становится сложнее предугадывать будущую ситуацию и адаптироваться к ней. Концепция стратегического планирования позволяет выработать комплекс средств и методов, обеспечивающих адаптацию предприятий к рыночным условиям хозяйствования. Сложившаяся на предприятиях методология и методика планирования базируется на концепции централизованного народнохозяйственного планирования. Трансформация централизованного планирования в систему государственного регулирования требует кардинального пересмотра всех элементов системы внутрифирменного планирования. Кроме того, планирование на предприятии является важнейшим элементом хозяйственного механизма управления. Попытки создать организационный и экономический механизм управления предприятиями рыночного типа без проработки системы внутрифирменного планирования нельзя считать плодотворными. Планирование является мощным фактором организационного развития предприятия. Оно создает основу для четкой слаженной работы всех структурных подразделений, позволяет выработать комплекс средств и методов, обеспечивающих разработку и внедрение в практику управления рыночных методов хозяйствования. Эффективное внутрифирменное планирование служит основой для разработки системы взаимоувязанных мер, направленных на стабилизацию экономической ситуации на предприятиях и создание предпосылок дальнейшего роста. Целью курсовой работы является анализ финансового планирования на предприятии. Объектом курсовой работы финансовый план на предприятии. Предмет курсовой работы в свою очередь является финансово-хозяйственная деятельность и осуществление финансового планирования на предприятии. Для достижения цели определены следующие задачи: 1) раскрыть сущность и теоретические основы финансового планирования на предприятии; 2) рассмотреть сущность бюджетирования, как наиболее эффективного метода финансового планирования; 3) оценить общую экономическую характеристику деятельности предприятия УФПС Хабаровского края – филиала ФГУП «Почта России»; 4) проанализировать систему финансового планирования на данном предприятии; В процессе разработки курсовой работы применялись научные методы: исторический; описательный; системно-аналитический; документальный, логический, статистический и др. 1. ТЕОРЕТИЧЕСКИЕ ОСНОВЫ ФИНАНСОВОГО ПЛАНИРОВАНИЯ НА ПРЕДПРИЯТИИ1.1 Сущность финансового планирования Эффективное управление финансами организации возможно лишь при планировании всех финансовых ресурсов, их источников, отношений хозяйствующего субъекта. Планирование это процесс разработки и принятия целевых установок в количественном и качественном выражении, а также определения путей их наиболее эффективного достижения. Эти цели разрабатываются в виде «дерева целей» и отражают желаемое будущее, выраженное стоимостными или количественны- ми показателями, ключевыми для данного уровня управления. Планирование финансов в организациях осуществлялось и в прежние годы. В условиях административно-командной экономики пятилетний финансовый план государственного предприятия определялся заданиями отраслевого министерства, а годовые финансовые планы составлялись на основе контрольных данных, которые доводились до предприятий вышестоящими организациями. Утверждаемые самим предприятием годовые финансовые планы тем не менее были регламентированы «сверху» по важнейшим показателям: по объему реализуемой продукции, номенклатуре выпускаемых изделий, сумме прибыли, рентабельности, платежам в бюджет. Планы, получались громоздкие, трудноприменимые для управления. В этих условиях предприятию, его финансовой службе отводилась роль простых исполнителей, а потребность в финансовом планировании на низовом уровне при директивном управлении утрачивалась[2]. Рыночная экономика как более сложная и организованная социально-экономическая система требует качественно иного финансового планирования, так как за все негативные последствия и просчеты планов ответственность несет сама организация ухудшением своего финансового состояния. Сложившаяся уже за последнее десятилетие система финансового планирования в организациях имеет ряд серьезных недостатков. 1. Процесс планирования по традиции начинается от производства, а не от сбыта продукции. 2. Планирование сегодня процесс очень трудоемкий. Существующие планово-экономические службы продолжают подготавливать огромное число документов, большинство из которых не пригодны для использования финансовой службой в целях анализа и корректировки действий. 3. Процесс финансового планирования затянут во времени, что не позволяет использовать плановые показатели для принятия оперативных управленческих решений, так как они больше отражают историю. 4. При планировании преобладает затратный механизм ценообразования: оптовая цена предприятия формируется без учета рыночной конъюнктуры. 5. В коммерческих организациях, как правило, отсутствует разделение затрат на переменные и постоянные, не используется понятие маржинальной прибыли, не всегда проводится анализ безубыточности продаж. 6. В процессе финансового планирования не оценивается эффект операционного рычага, не ведется расчет запаса финансовой прочности. 7. Существующая система планирования не дает возможности проводить достоверный анализ финансовой устойчивости предприятия к изменяющимся условиям деятельности на рынке[3]. Однако наряду с осознанной необходимостью широкого применения современного финансового планирования в нынешних условиях действуют факторы, ограничивающие его использование на предприятиях; высокая степень неопределенности на российском рынке, связанная с продолжающимися глобальными изменениями во всех сферах общественной жизни (их непредсказуемость затрудняет планирование); незначительная доля предприятий, располагающих финансовыми возможностями для осуществления серьезных финансовых разработок; отсутствие эффективной нормативно-правовой базы отечественного бизнеса. Большие возможности для осуществления эффективного финансового планирования имеют крупные компании. Они обладают достаточными финансовыми средствами для привлечения высококвалифицированных специалистов, обеспечивающих проведение широкомасштабной плановой работы в области финансов. В небольших организациях, как правило, для этого нет средств, хотя потребность в финансовом планировании больше, чем у крупных. Мелкие фирмы чаще нуждаются в привлечении заемных средств для обеспечения своей хозяйственной деятельности, в то время как внешняя среда у таких предприятий менее поддается контролю и более агрессивна. И как следствие — будущее небольшого предприятия более неопределенно и непредсказуемо. Значение финансового планирования для хозяйствующего субъекта состоит в том, что оно: воплощает выработанные стратегические цели в форму конкретных финансовых показателей; обеспечивает финансовыми ресурсами заложенные в производственном плане экономические пропорции развития; предоставляет возможности определения жизнеспособности проекта предприятия в условиях конкуренции; служит инструментом получения финансовой поддержки от внешних инвесторов. Планирование связано, с одной стороны, с предотвращением ошибочных действий в области финансов, с другой — с уменьшением числа неиспользованных возможностей. Практика хозяйствования в условиях рыночной экономики выработала определенные подходы к планированию развития отдельного предприятия в интересах ее владельцев и с учетом реальной обстановки на рынке. К основным задачам финансового планирования в организации относятся: обеспечение необходимыми финансовыми ресурсами производственной, инвестиционной и финансовой деятельности; определение путей эффективного вложения капитала, оценка степени рационального его использования; выявление внутрихозяйственных резервов увеличения прибыли за счет экономного использования денежных средств; установление рациональных финансовых отношений с бюджетом, банками и контрагентами; соблюдение интересов акционеров и других инвесторов; контроль за финансовым состоянием, платежеспособностью и кредитоспособностью предприятия[4]. Финансовый план призван обеспечить финансовыми ресурсами предпринимательский план хозяйствующего субъекта и оказывает большое влияние на экономику предприятия. Это обусловлено рядом обстоятельств. Во-первых, в финансовых планах происходит соизмерение намечаемых затрат на осуществление деятельности с реальными возможностями, и в результате корректировки достигается материально-финансовая сбалансированность. Во-вторых, статьи финансового плана связаны со всеми экономическими показателями работы организации и увязаны с основными разделами предпринимательского плана: производства продукт услуг, научно-технического развития, совершенствования производства и управления, повышения эффективности производства, капитального строительства, материально-технического обеспечения, уда и кадров, прибыли и рентабельности, экономического стимулирования и т.п. Таким образом, финансовое планирование оказывает воздействие на все стороны деятельности хозяйствующего субъекта посредством выбора объектов финансирования, направление финансовых средств и способствует рациональному использованию трудовых, материальных и денежных ресурсов. 1.2 Методы, принципы и этапы финансового планированияВ практике финансового планирования применяются следующие методы: экономического анализа, нормативный, балансовых расчетов, денежных потоков, метод многовариантности, экономико-патетического моделирования. Метод экономического анализа позволяет определить основные закономерности, тенденции в движении натуральных и стоимость показателей, внутренние резервы предприятия. Сущность нормативного метода заключается в том, что на основе заранее установленных норм и технико-экономических нормативов рассчитывается потребность хозяйствующего субъекта в финансовых ресурсах и их источниках. К таким нормативам относятся ставки налогов и сборов, нормы амортизационных отчислений и др. Существуют и нормативы хозяйствующего субъекта, разрабатываете непосредственно на предприятии и используемые им для регулирования производственно-хозяйственной деятельности, контроля использованием финансовых ресурсов, других целей по эффективному вложению капитала. Современные методы калькулирования затрат, такие, как стандарт-кост и маржинал-костинг, основаны использовании внутрихозяйственных норм. Использование метода балансовых расчетов для определения ей потребности в финансовых средствах основывается на прогнозе поступления средств и затрат по основным статьям баланса на деленную дату в перспективе. Большое внимание должно быть уделено выбору даты: она должна соответствовать периоду нормальной эксплуатации предприятия. Метод денежных потоков носит универсальный характер при составлении финансовых планов и служит инструментом для прогнозирования размеров и сроков поступления необходимых финансовых ресурсов. Теория прогноза денежных потоков основывается ожидаемых поступлениях средств на определенную дату и бюджетировании всех издержек и расходов. Этот метод даст более объемную информацию, чем метод балансовой сметы. Метод многовариантности расчетов состоит в разработке альтернативных вариантов плановых расчетов, с тем чтобы выбрать из них оптимальный, при этом критерии выбора могут задаваться различные. Например, в одном варианте может быть заложен продолжающийся спад производства, инфляция и слабость национальной валюты, а в другом - рост процентных ставок и, как следствие, замедление темпов роста мировой экономики и снижение цен на продукцию. Методы экономико-математического моделирования позволяют количественно выразить тесноту взаимосвязи между финансовыми показателями и основными факторами, их определяющими. Современные методы планирования в качестве одного из подходов включают разработку бизнес-планов, представляющих собой по сути модели реализации определенной идеи, программы, проекта н т. д. Существуют разные подходы как к технике разработки бизнес-плана, так и к степени детализации, глубине проработки вопросов, его структуры. Однако независимо от того, как решаются указанные выше вопросы, неотъемлемой частью бизнес-плана выступает финансовый план, в котором планы по маркетингу, оперативной деятельности, правам собственности и другим аспектам функционирования предприятия выражены в стоимостных показателях[5]. Принципы финансового планирования определяют характер и содержание этого вида управленческой деятельности на предприятии. Общепризнанными являются следующие принципы финансового планирования на предприятии: - финансовое соотношение сроков («золотое банковское правило») - получение и использование средств должно происходить в установленные сроки. Капитальные вложения на длительный срок целесообразно финансировать за счет долгосрочных заемных средств; - платежеспособность - финансовое планирование должно обеспечивать платежеспособность предприятия на всех этапах деятельности; оптимальность капитальных вложений - для капитальных вложений необходимо выбирать самые дешевые способы финансирования (например, финансовый лизинг). Привлекать кредиты банков выгодно лишь в том случае, если обеспечивается действие эффекта финансового рычага; сбалансированность рисков - наиболее рисковые долгосрочные инвестиции целесообразно финансировать за счет собственных источников; - соответствие условий и потребностей рынка - для предприятия необходимо учитывать конъюнктуру рынка, реальный спрос на производимую продукцию (услуги) и возможную реакцию на изменения на рынке; - предельная рентабельность - целесообразно выбирать те объекты и направления инвестирования, которые обеспечивают максимальную (предельную) рентабельность. Процесс финансового планировании включает несколько этапов. На первом этапе анализируются финансовые показатели за предыдущий период. Для этого используют основные финансовые документы предприятий: бухгалтерский баланс, отчеты о прибылях и убытках, отчет о движении денежных средств. Они имеют важное значение для финансового планирования, так как содержат данные для анализа и расчета финансовых показателей деятельности предприятия, а также служат основой для составления прогноза этих документов. Сложная аналитическая работа на этом этапе несколько облегчается тем, что форма финансовой отчетности и планируемые финансовые таблицы одинаковы по содержанию. Баланс организации входит в состав документов финансового планирования, а отчетный бухгалтерский баланс служит исходной базой на первой стадии планирования. Западные компании используют для анализа, как правило, внутренний баланс, включающий наиболее достоверную информацию для внутрифирменного пользования. Внешний баланс, обычно составляемый для публикации, по ряду причин (налогообложение, создание резервного капитала и др.), показывает уменьшенные размеры прибыли. На втором этапе составляются основные прогнозные документы: прогнозы баланса, отчета о прибылях и убытках, движения денежных средств (движение наличности), которые относятся к перспективным финансовым планам и включаются в структуру научно обоснованного бизнес-плана предприятия. На третьем этапе происходит уточнение и конкретизация показателей прогнозных финансовых документов посредством составления текущих финансовых планов. На четвертом этапе осуществляется оперативное финансовое планирование. Процесс финансового планирования завершается практическим внедрением планов контролем за их выполнением[6]. 1.3 Виды финансовых плановВ зависимости от заданий, объектов планирования, длительности планового периода, финансовые планы разделяются на перспективные (стратегические), текущие и оперативные. Каждый из отмеченных видов планирования имеет определенную методологию, формы и методы взаимосвязи и расчетов показателей. Период перспективного (долгосрочного) финансового плана определяется общей финансовой стратегией предприятия, экономической стабильностью, возможностями прогнозирования объемов финансовых ресурсов и направлений их использования. В нем отмечают важнейшие показатели, пропорции и темпы расширенного производства. Долгосрочные финансовые планы, используют упрощенные методы расчетов доходов и статей расходов, которые чаще всего имеют вид прогноза и потом уточняются в текущих планах. Перспективные планы охватывают период от одного до пяти лет. Процесс перспективного планирования является инструментом, помогающим в принятии управленческих решений. Его задача обеспечить нововведения и изменения в организации в достаточной степени. Можно выделить четыре основных вида управленческой деятельности в рамках процесса стратегического планирования: распределение ресурсов; адаптация к внешней среде; внутренняя координация; организационное стратегическое предвидение. Процесс распределения ресурсов включает в себя распределение ограниченных организационных ресурсов, таких как фонды, дефицитные управленческие таланты и технологический опыт. Адаптация к внешней среде охватывает все действия долгосрочного характера, которые улучшают отношения организации с её окружением. Организациям необходимо адаптироваться к внешним как благоприятным возможностям, так и опасностям, выявить соответствующие варианты и обеспечить эффективное приспособление плана к окружающим условиям. Внутренняя координация включает координацию запланированной деятельности для отображения сильных и слабых сторон организации с целью достижения эффективной интеграции внутренних операций. Обеспечение эффективных внутренних операций на предприятии является неотъемлемой частью управленческой деятельности[7]. Осознание организационных перспективных планов предусматривает осуществление систематического развития мышления менеджеров путём формирования организации, которая может учиться на прошлых стратегических решениях. Способность учиться на опыте даёт возможность организации правильно скорректировать своё долгосрочное планирование. Роль руководителя высшего звена заключается в большем, чем простое инициирование процесса долгосрочного планирования, она также связана с осуществлением, объединением и оценкой этого процесса. Долгосрочное планирование является процессом и состоит из следующих последовательных, взаимосвязанных этапов, представленных на рисунке Перспективные планы могут быть мало эффективными. Неверные предположения, чересчур оптимистичные прогнозы и другие решения могут привести к неэффективному долгосрочному плану. Такой план может привести к серьезным проблемам в организации; невозможность применения. Если высший менеджмент не поддержит перспективный план, то применение становится невозможным и весь процесс - пустой тратой времени и ресурсов. Дополнительно, может возникнуть внутреннее сопротивление такому планированию. В число потенциальных преимуществ, которые дает разработка перспективного плана, входят: улучшение качества организационной работы; наличие четкого представления о направлении движения к будущему; возможность своевременного решения главных организационных проблем; достижение более высокого экономического показателя «затраты – эффективность»; создание рабочего коллектива и накопление экспертных знаний; выполнение требований финансирующих организаций; принятие активной, а не выжидательной позиции по отношению к проблемам, стоящим перед организацией. Долгосрочное планирование не должно рассматриваться как гарантия будущего успеха. Данное планирование имеет следующие ограничения: - не обеспечивает возможности принятия будущих решений. Невозможно предсказать будущее. Такое планирование предоставляет общее направление движения, основанное на предположениях; - не является макетом будущего. Происходит слишком много перемен – меняется рынок, предпочтения потребителей, появляются новые конкуренты, новые технологии, новые возможности, изменяются финансовые условия и т.д. Долгосрочное планирование динамичный процесс, восприимчивый к переменам; - не может решить критические ситуации, угрожающие организации. Оно не выведет из кризиса. Организация должна быть стабильна до начала применения данного вида плана; - не определяет всех критических факторов, связанных с организацией. Перспективное планирование призвано определить наиболее важные вопросы, встающие перед организацией. Фокусируя внимание на основных вопросах, этот план минимизирует детали и таким образом увеличивает шансы успешного применения. В условиях политической и экономической нестабильности, а также высоких темпов инфляции планирование не имеет смысла. Однако чем выше уровень неопределенности, порождаемой нестабильностью, тем значительнее роль планирования, в ходе которого должны быть обоснованы различные варианты хозяйствования, адекватные соответствующим прогнозным сценариям развития. При этом сама система планирования должна быть перестроена. Текущее финансовое планирование (бюджетирование) – это планирование осуществления; оно рассматривается как составная часть перспективного плана и представляет собой конкретизацию его показателей. Текущие финансовые планы разрабатываются с учетом прогнозных тенденций и в конечном итоге принимают форму баланса доходов и расходов предприятий, в котором отражаются все стороны его предполагаемой финансово-хозяйственной деятельности, определяются направления обеспечения наивысшей рентабельности, сферы наиболее эффективного вложения ресурсов, источники финансирования инвестиций и др[8]. Главными функциями текущего планирования являются: определение объема финансовых ресурсов и их источников для осуществления: (а) производственной деятельности; (б) инвестиционной деятельности; (в) маркетинговой деятельности; (г) научно-проектной и изыскательской деятельности; (д) социальных проектов, планирование себестоимости производства и реализации продукции (работ, услуг); планирование денежных потоков; планирование (прогнозирование) прибыли от деятельности предприятия в целом; планирование доходности инвестиций. Текущий план складывается на один год. В нем детализируют доходные и расходные статьи, используют более точные в сравнении с перспективными планами методы расчетов. Примером текущего планирования является разработка баланса доходов и расходов основного инструмента финансового планирования в современных условиях. Балансирование доходов и расходов в годовом финансовом плане является необходимым условием, которое обеспечивается привлечением ссудных источников финансирования в случае недостаточности собственных финансовых ресурсов. Каждое предприятие самостоятельно определяет формы и содержание финансовых планов. Оперативное финансовое планирование использует утвержденные стратегические позиции в повседневной деятельности для достижения поставленных целей. Если перспективное планирование осуществляется «крупными мазками», то оперативный финансовый план должен быть значительно более подробным. Составление детальных оперативных финансовых планов необходимо для реализации стратегических и тактических решений и обеспечения стабильной работы всех служб организации. В определенном смысле оперативные финансовое решения даются легче, чем стратегические и перспективные, однако это не означает, что они менее важны. Организация может выявить весьма многообещающие инвестиционные возможности, определить оптимальную структуру капитала, разработать совершенную дивидендную политику и, тем не менее, не достичь успеха, потому что никто не озаботился тем, что у нее не было достаточно денежных средств для оплаты счетов. В рамках оперативного финансового планирования решаются следующие задачи: конкретизация установленного бюджетного задания для структурных подразделений; контроль (мониторинг) исполнения бюджета самими структурными подразделениями (центрами финансовой ответственности) и финансово-экономической службой; увязка финансовых показателей с движением материальных ценностей и с системой материального стимулирования; эффективное управление оборотным капиталом (денежными средствами и их эквивалентами, дебиторской задолженностью) и кредиторской задолженностью, исходя из критерия выбора оптимальных альтернатив в рамках утвержденного бюджета. Оперативное финансовое планирование охватывает составление плана денежных поступлений и расходов (платежного календаря), кассового плана, и расчет потребностей предприятия в кредитных ресурсах (краткосрочных кредитах). Платежный календарь – это план организации производственно – финансовой деятельности предприятия, в котором календарно взаимосвязаны все источники денежных поступлений и расходы за определенный период времени. Он полностью охватывает денежный оборот организации; дает возможность увязать поступления денежных средств и платежи в наличной и безналичной форме; позволяет обеспечить постоянную платежеспособность и ликвидность. В платежном календаре все расходы и поступления средств предприятия отображаются в те календарные сроки, когда они предусматриваются. Календарь платежей составляется на основе реальной информационной базы о денежных потоках организации. Составляющими элементами информационной базы денежных потоков является документальный источник информации, сумма и сроки платежей и поступления средств[9]. Увеличение объемов производства и реализации продукции и размеров в предприятии нуждается применение технологий финансового планирования, которые дают возможность согласовывать огромное количество показателей, рассчитанных отдельными подразделами, на уровне предприятия в целом. Для современных больших предприятий такой технологией является бюджетирование 2. БЮДЖЕТИРОВАНИЕ – ТЕОРИЯ И ПРАКТИКА ПРОИЗВОДСТВЕННО-ФИНАНСОВОГО ПЛАНИРОВАНИЯ И АНАЛИЗА 2.1 Сущность и функции бюджетирования В системе экономического регулирования деятельности компании одно из ключевых мест занимает финансовое планирование, реализуемое на основе планирования продаж и производства при непрерывном мониторинге уровня затрат. Бюджетирование - наиболее эффективный метод финансового управления, предусматривающий технологию составления скоординированного по подразделениям или функциям плана работы организации, базирующуюся на комплексном анализе прогнозов изменения внешних и внутренних параметров и получении посредством расчета экономических и финансовых индикаторов деятельности предприятия, а также механизмы оперативно-тактического управления, которые обеспечивают решение возникающих проблем и достижение заданных целей (объемов производства, прибыли, инвестиций). Ядром системы бюджетирования является финансово-экономическая модель, в рамках которой происходит согласование взаимозависимых производственно-хозяйственных и финансовых процессов. Бюджетирование, как целостная скоординированная информационно обеспечивающая технология управления, через матрицу ответственности трансформирует цели компании в систему индивидуальных бизнес-заданий персонально для каждого менеджера и исполнителя[10]. Бюджетирование - связующее звено между стратегическим управлением, определяющим долгосрочные интересы бизнеса, и оперативным управлением, ежедневно реализуемым менеджерами всех уровней. Организация бюджетного планирования - сложная управленческая процедура, охватывающая сотрудников всех служб предприятия. Необходимость адекватного и своевременного выполнения участниками регламентированных функций и обеспечения их эффективного взаимодействия обусловливают создание автоматизированной системы бюджетирования. В настоящее время на российском рынке уже существуют подобные системы, которые можно условно классифицировать на две группы: 1) программно-методические разработки, состоящие из набора шаблонов для MSExcel; 2) специализированное программное обеспечение. Первая группа обладает низкой стоимостью и высокой гибкостью в осуществлении финансовых расчетов, в пределах тривиальных алгоритмов и небольших объемов информации. При усложнении модели ее реализация становится или невозможной, или теряется стоимостная привлекательность. Основным же недостатком таких систем является ограничение групповой работы. Необходимо также заметить, что легкость изменений в алгоритмах расчета порождает такую же легкость возникновения ошибок в производственно-финансовой модели. Системы второй группы, как правило, устраняют отмеченные недостатки, дают многократную экономию времени и снижение числа ошибок в расчетах и корректировках, однако характеризуются высокой стоимостью адаптации и внедрения (например, система бюджетного планирования). Система бюджетирования представляет собой специализированное программное обеспечение, предназначенное для составления годового бюджета предприятия с помесячной детализацией и необходимо для повышения организационной целостности и эффективности процесса управления финансами предприятия. Система бюджетирования обеспечивает более жесткую формализацию процесса проектирования бюджета. Отличительной особенностью программного обеспечения является его максимальная гибкость и адаптивность к специфике индивидуального промышленного предприятия: его бизнес-процессам, организационной структуре, стилю управления и пр. Алгоритм функционирования предусматривает возможность различной детализации структуры бюджета, а также распределения полномочий между структурными подразделениями предприятия. Система бюджетирования позволяет автоматически отслеживать эффективность выполнения поставленных в процессе бюджетного планирования задач посредством сопоставления фактических действий сотрудников предприятия с регламентом бюджетного процесса. Особое внимание в процессе составления бюджета уделяется производственному блоку, обеспечивающему детальную характеристику производственной специфики предприятия: определение максимальных возможностей по выпуску продукции в зависимости от мощностей используемого оборудования, а также пересечения технологических маршрутов отдельных видов изделий (конкурирующих продуктов). Составление основных операционных бюджетов базируется на нормативах расхода материалов/комплектующих, полуфабрикатов собственного производства, трудовых нормативах и кооперационных расценках. Формирование бюджета происходит на основании детального прогноза портфеля заказов и сопоставления его с реальными возможностями предприятия. Автоматический расчет бюджета предприятия, кроме основных бюджетных форм, позволяет получить сводный план основного и вспомогательного производства с учетом ранжирования спроса клиентов и сторонних потребителей, ранжирования предложения поставщиков и устранения дефицита сырья и материалов, определения величины предполагаемых и нормируемых запасов, производственных мощностей с учетом остановок производства, а также внутренней потребности предприятия в полуфабрикатах и продуктах вспомогательного производства. Производится расчет себестоимости производственного плана в целом и дифференцированно по статьям и элементам затрат. Себестоимость рассчитывается по каждому производственному переделу, по изделиям и внутренним комплектующим. Расчету себестоимости предшествует индивидуальная настройка методики распределения условно-постоянных затрат. Результатами расчетов являются: прогноз совокупных доходов и расходов предприятия, прогноз движения денежных средств, прогнозный баланс. В процессе бюджетирования автоматически формируются бюджеты структурных подразделений на основе сводного бюджета предприятия. Это достигается посредством закрепления всех статей доходной и расходной части бюджета за центрами доходов и затрат. Логическая схема бюджетного процесса представлена в приложении А. После того как бюджет разработан и принят, реальные показатели деятельности предприятия должны сравниваться с запланированными. Актуальной становится проблема контроля исполнения бюджета. Система бюджетного планирования предоставляет возможность импорта информации о фактическом исполнении бюджета из любой автоматизированной системы бухгалтерского учета и последующего сопоставления фактических данных с плановыми показателями для выявления отклонений. Бюджетирование выполняет три основные функции: планирования, учета, контроля. Функция планирования. Данная функция является самой важной. Бюджетирование является основой для внутрифирменного планирования. Исходя из стратегических целей предприятия, бюджеты решают задачи распределения финансовых ресурсов, находящихся в распоряжении предприятия. Разработка бюджетов придает количественную определенность выбранным перспективам деятельности предприятия, все затраты и результаты приобретают денежное выражение. Бюджетирование способствует правильному и четкому целеполаганию на предприятии, разработке стратегии бизнеса. Функция учета. Бюджетирование является также основой для управленческого учета. Система учета должна представлять точные факты по подразделениям, видам продукции, районам торговли или комбинации этих показателей. Благодаря бюджетированию на предприятии появляется возможность получать точную информацию, сравнивать намеченные цели с действительными результатами деятельности предприятия. Роль бюджетирования в управленческом учете состоит в том, чтобы отражать движение денежных средств, финансовых ресурсов, счетов и активов предприятия в максимально удобной форме, своевременно представлять соответствующие показатели финансовой деятельности предприятия в наиболее приемлемом для принятия эффективных управленческих решений виде. Функция контроля. Является также немаловажной для предприятия. Разумеется, как бы ни был хорош план, он остается бесполезным, если нет эффективного контроля за его осуществлением. Бюджет представляет собой набор показателей или критериев, которые должны использоваться при контроле за деятельностью предприятия. Путем непрерывного сопоставления фактических данных с плановыми показателями можно оценивать деятельность на любом этапе. Бюджетное планирование позволяет выявить отклонения деятельности от того, что предполагалось бюджетом, и скорректировать действия[11]. Бюджеты на предприятии должны постоянно пересматриваться и корректироваться по мере необходимости для того, чтобы сохранять их контролирующую роль. 2.2 Виды бюджетных планов Система бюджетирования связывает между собой разные хозяйственные операции, виды деятельности, работу разных подразделов как плановую, так и фактическую. Это дает возможность понять, что влияет на конечные результаты и как изменить прогнозируемую ситуацию. Результатом бюджетирования является система бюджетов, которые за уровнями управления разделяются на: возведенный бюджет предприятия; • функциональные бюджеты (подразделов предприятия). Возведен бюджет это совокупность трех основных финансовых бюджетов (доходов и расходов, движения денежных средств, плановый баланс активов и пассивов), а также набор операционных и вспомогательных бюджетов, необходимых для составления основных. Назначение бюджета доходов и расходов (БДИВ) показать соотношение всех доходов (выручки) от реализации в плановый период со всеми видами расходов (с выделением важнейших статей расходов), которые предусматриваются в этот же период и связанные с получением доходов. Основная идея бюджета доходов и расходов показать руководителям предприятия эффективность его хозяйственной деятельности в будущий период, то есть, будет ли получена прибыль (валовой, операционный, чистый) и в каком размере, будут ли доходы превышать расходы. Этот бюджет также дает возможность установить лимиты (нормативы) основных видов расходов, целевые показатели (нормативы) прибыли, проанализировать и обнаружить резервы формирования и увеличения прибыли, оптимизации налоговых и других поступлений, в бюджет, возможность возвращения одолженных средств, формирования фондов нагромождения и потребления. В сущности бюджет доходов и расходов это планирование финансовых результатов (прибыли или убытки). Следовательно, за формой настоящий документ похож на отчет о финансовых результатах. Он предназначен для подсчета доходов и расходов на плановый период и определение результата (прибыль или убыток), однако не показывает реальный прилив и отплыл средств предприятия. Бюджет доходов и расходов складывается и утверждается на весь бюджетный период (как правило, это один календарный год) с разбивкой на периоды (обычно поквартально и помесячный). Бюджет движения денежных средств (БРГК) это план движения средств на текущих счетах и наличности в кассе предприятия, который отображает все прогнозируемые поступления и списания денежных средств в результате хозяйственной деятельности. Он показывает возможные (исходя из условий договоров и контрактов) поступления авансов и предоплат за продукцию, наличности, а также задержки поступлений, за раньше отгруженную продукцию (дебиторская задолженность). БРГК отображает движение реальных денег, его составления, должен обеспечить сбалансированность поступлений и использования средств предприятия в плановом периоде. Этот бюджет показывает реальные суммы приливу и отплыву средств предприятия в бюджетном периоде, его основное задание обеспечения контролю за текущей платежеспособностью (ликвидностью) предприятия; разрыл в платежном обороте (создание отрицательного конечного сальдо превышения расходов средств над поступлениями) нежелательный даже на один день, потому БРГК должен иметь как минимум помесячную разбивку, а лучше более детальную (подекадную, понедельную, ежедневную). Вспомогательными планами для составления БРГК являются платежные календари за отдельными видами движения денежных средств (налоговый платежный календарь, платежный календарь за расчетами с поставщиками и т. др.). Плановый баланс активов и пассивов (третья составляющая возведенного бюджета) это прогноз изменений в составе и структуре активов и обязательств предприятия в процессе будущей реализации других основных (БРГК и БДИВ) бюджетов. Все основные бюджеты связаны друг с другом и имеют ряд так называемых корреспондирующих статей. Это оказывается в первую очередь в основных статьях (БРГК и БДИВ), в которых отображаются текущие затраты. Но отличия между БДИВ и БРГК неминуемы, поскольку первый документ предназначен для вычисления доходов и расходов на плановый период и определение результата (прибыль или убытки) за этот самый период, а второй отображает фактическое движение денег независимо от результата их использования. Среди операционных бюджетов выделяют такие: 1. Бюджет реализации продукции (продаже) показывает помесячный объем продаж за видами продукции и по компании в целом в натуральных и стоимостных показателях в течение бюджетного периода. 2. Бюджет производства продукции показывает помесячный объем производства (выпуску) за видами продукции и по компании в целом в натуральных показателях с учетом запасов готовой продукции на начало и на конец бюджетного периода. 3. Бюджет запасов готовой продукции содержит информацию о запасах разных видов продукции по компании в целом и по отдельным подразделам в натуральных и стоимостных показателях. 4. Бюджет прямых материальных затрат, то есть основных материалов и запасов товарно-материальных ценностей (ТМЦ), содержит информацию о затратах сырья и материалов, закупленных изделий и комплектующих, в расчете на единицу готовой продукции за видами продукции и по компании в целом в натуральных и стоимостных показателях, а также информацию о запасах основных материалов на начало бюджетного периода. 5. Бюджет прямых затрат труда отображает затраты на заработную плату основного производственного персонала в течение бюджетного периода в расчете на единицу готовой продукции и по компании в целом в натуральных и стоимостных показателях, то есть с учетом затрат рабочего времени и тарифных ставок. 6. Бюджет прямых производственных (операционных) затрат может складываться тогда, когда нужен более точный учет производственных (операционных для торговых компаний и фирм сферы услуг) расходов, которые могут быть отнесены к категории прямых (переменных) расходов. 7. Бюджет в общих чертах производственных накладных расходов показывает расходы на заработную плату административно-управленческого персонала, инженерно-технического и вспомогательного персонала, занятых в определенном бизнесе (цехе, структурном подразделении), арендные платежи, коммунальные расходы и командировочные расходы, затраты на текущий ремонт, стоимость МБП и другие затраты, связанные с функционированием этого бизнеса в течение бюджетного периода. 8. Бюджет управленческих расходов содержит информацию о расходах на заработную плату административно-управленческого персонала, арендные платежи, коммунальные расходы и командировочные расходы, затраты на текущий ремонт и другие (по большей части в общих чертах организационные) расходы в течение бюджетного периода. 9. Бюджет коммерческих расходов отображает расходы на рекламу, комиссионные посредникам из сбыта, транспортные услуги и другие расходы по реализации продукции компании. 10. Бюджет накладных расходов содержит информацию о других расходах предприятия, например, амортизацию, уплату процентов, за кредит и другие общехозяйственные расходы в течение бюджетного периода. Определение набора операционных бюджетов это внутреннее дело предприятия. Основная суть операционных бюджетов это более обстоятельная подготовка выходных данных для составления финансовых бюджетов, в первую очередь бюджету доходов и расходов и бюджета движения денежных средств[12]. Функциональные бюджеты составляют подразделы предприятия, которые называют бюджетными центрами или центрами финансовой ответственности (ЦФВ) их определяет руководство предприятия в зависимости от его организационной структуры. Выделяют такие ЦФВ на базе подразделов предприятия: • центры затрат подразделы, которые имеют только затраты, потому ответственность менеджеров заключается в контроле затрат; • центры прибыли подразделы, которые не только имеют затраты, но и приносят доходы. Ответственность менеджеров заключается в контроле за финансовыми результатами; • центры дохода подразделы, в которых менеджеры могут влиять только на выручку, потому ответственность менеджеров заключается в контроле за доходами; • центры инвестиций новые, перспективные подразделы, на базе которых внедряются инвестиционные проекты. В этом случае менеджеры контролируют полный цикл от инвестиций к окупаемости капиталовложений. За каждым ЦФВ закрепляется определенный перечень бюджетов, за составление которых он отвечает. Для этого разрабатывается регламент бюджетирования, в котором четко отмечены права и обязанности подразделов, формы, и сроки предоставления информации, получателей промежуточных и итоговых документов. Составлением возведенного бюджета предприятия завершается процесс бюджетирования, который начинается из составления функциональных бюджетов. Практически применяют два подхода к разработке бюджетов: прирост не бюджетирования и бюджетирования “из нуля” ZBB (ZeroBaseBudgeting). Прирост бюджетирования это составление бюджетов на основе фактических результатов, достигнутых в предыдущем периоде. При таком подходе фактические показатели предыдущего периода корегуються с учетом ценовой и налоговой государственной политики и других факторов. Преимущество такого метода заключается в его простоте, поскольку он не нуждается в значительных затратах на расчеты. Благодаря этому прирост не бюджетированияполучило распространение на практике. Но этот метод имеет важный недостаток в процессе бюджетирования не анализируется эффективность затрат, а достигнуты результаты автоматически переносятся на следующий период. В некоммерческих организациях такой подход может привести к тому, что бюджетным центрам, которые имеют превышение бюджета, могут в следующем периоде предоставить дополнительные ресурсы, а подразделам, которые обеспечивают экономию средств, напротив, сократят ассигнование. Бюджетирование “из нуля” это метод бюджетирования, за которого менеджеры каждый раз должны обосновывать запланированные затраты так, будто эта деятельность осуществляется впервые. Бюджетирование “из нуля” нуждается от каждого бюджетного центра в детальном анализе деятельности для выявления неэффективных операций и выбора самых выгодных направлений использования ресурсов. В отличие от прирезанного бюджетирования этот метод дает возможность обнаружить проблемы и решать их на стадии планирования. Одновременно бюджетирование “из нуля” более дорогой в сравнении с первым методом подход, поскольку нуждается в значительных затратах времени и средств. Разработана система бюджетов должна быть гибкой, отсюда и понятие “гибкое бюджетирование”, то есть приспособленная к внесению корректив в случае изменения рыночной ситуации. Гибкость бюджетирования в первую очередь обеспечивается созданием резервов (в финансовых бюджетах это финансовый резерв, например, минимальный неснижаемый резерв наличности, который учитывается при составлении БДДС), а также соответствующей организацией процесса бюджетирования, которая дает возможность изменять утвержденные планы (например, когда бюджеты разработаны на год с делением на кварталы и месяцы, то с окончанием каждый месяц бюджеты на следующий месяц пересматриваются с учетом изменения внешних условий). 3. АНАЛИЗ СИСТЕМЫ ФИНАНСОВОГО ПЛАНИРОВАНИЯ НА ПРЕДПРИЯТИЯЯ УФПС ХАБАРОВСКОГО КРАЯ – ФИЛИАЛА ФГУП «ПОЧТА РОССИИ» 3.1 Краткая характеристика деятельности предприятия Почтовая связь является одним из важнейших элементов инфраструктуры государства. Ее эффективное функционирование является непременным условием стабильного социально-экономического развития. УФПС Хабаровского края филиала - ФГУП «Почта Росси», филиалом ФГУП «Почта России», создано в соответствии с распоряжением Правительства Российской Федерации от 05.09.02 №1227-р. Предприятие является коммерческой организацией и находится в ведомственном подчинении Министерства РФ по связи и информатизации. Организация является юридическим лицом, имеет самостоятельный баланс расчетные и иные счета в банках круглую печать со своим наименованием, штамп, бланки, фирменное наименование, товарный знак. Место нахождения УФПС Хабаровского края: 680000, г. Хабаровск, ул. Муравьева-Амурского 28 Для того чтобы подробней рассмотреть характеристику деятельности УФПС Хабаровского края, филиала ФГУП «Почта России» необходимо разобрать цели и предмет деятельности предприятия. 2008 год ознаменовал собой очередной этап серьезной работы, направленной на становление Почты России в качестве современного многофункционального предприятия. Внедрен ряд новых сервисов, существенно выросли объемы оказываемых услуг. Почта в Хабаровском крае создана в целях удовлетворения общественных потребностей населения в результатах его деятельности и получения прибыли, выполняя задачи по обеспечению на всей территории РФ наиболее полного удовлетворения потребностей граждан и юридических лиц в предоставлении услуг почтовой связи. Данное предприятие осуществляет в установленном законодательством РФ порядке следующие виды деятельности: 1) Оказание всех видов услуг почтовой связи — действия или деятельность по приему, обработке, перевозке, доставке (вручению) почтовых отправлений, а также по осуществлению почтовых переводов денежных средств. Почтовые услуги характеризуются не только гигантскими объемами производства, но и такими особенностями, как социальная значимость и жесткое государственное регулирование тарифов на данные услуги. Услуги экспресс - доставки — новый для УФПС Хабаровского края филиала ФГУП «Почта России» вид деятельности. Главным отличием данного вида деятельности от других почтовых услуг для почты Хабаровского края стала высокая конкуренция в этом секторе рынка. Ежегодный рост российской экономики становится причиной активизации документооборота среди юридических лиц и повышения уровня благосостояния физических лиц, что является основными предпосылками для развития рынка экспресс - почты и курьерской доставки. Самым распространенным видом переводов денежных средств в адрес физических лиц в крае остаются почтовые переводы через почтовый филиал Хабаровского края. Однако в 2005 году компания предложила своим клиентам новую услугу, получившую название «КиберДеньги» и гарантирующую выплату переводов в любой точке страны в течение 72 часов. На сегодня денежные переводы в крае через УФПС Хабаровского края характеризуются высокой степенью надежности и постоянно расширяющейся географией. 2) Оказание услуг по распространению рекламы на почтовых отправлениях и др. видах продукции. 3) Оказание финансовых услуг посредством договорных отношений с кредитными и не кредитными финансовыми учреждениями в области реализации их услуг через сеть отделений почтовой связи. Оказание услуг по доставке и выдаче пенсий, пособий и др. выплат целевого назначения, прием жилищно-коммунальных и прочих платежей. 4) Оказание услуг по подписке, экспедированию, доставке и распространению периодических печатных изданий (в том числе и розничная реализация). 5) Организация изготовления, типографические работы, издание, экспедирование и реализация государственных знаков почтовой оплаты и почтовой продукции, специальных почтовых штемпелей РФ, почтовых марок, блоков, маркированных и не маркированных почтовых конвертов и карточек (открыток), иллюстрированных каталогов, альбомов почтовых марок, филателистических наборов, Регистрация, учет и выдача разрешений на приобретение франкировальных машин и их техническое обслуживание по поручению Министерства РФ по связи и информации. 6) Организация и осуществление выставочной деятельности. Проведение профессиональной подготовки и обучения, организация и проведение семинаров. 7) Осуществление (розничной и оптовой) торговли продукции производственно - технического назначения, товарами народного потребления (в том Числе товаров почтой). Осуществление торгово-посреднической и закупочной деятельности, открытие торговых точек на объектах почтовой связи[13]. Сегодня УФПС Хабаровского края является крупнейшей в крае розничной сетью. Вряд ли кто-нибудь может соперничать с ней по территориальной распределенности и разветвленности. И не воспользоваться таким преимуществом было бы, по меньшей мере, неправильно. Именно поэтому филиал Хабаровского края развивает непрофильные услуги, распространение которых возможно только по сети. Например, продажа лотерей, телефонных карт, страховых полисов, социальных проездных, а также железнодорожных и авиабилетов. Развитие этих услуг выгодно сразу трем сторонам, участвующим в процессе: самой почте, получающей от этого хоть и небольшую пока прибыль; компаниям-партнерам, которые получают доступ в крупнейшую розничную сеть; и, наконец, клиентам почты, которые получают доступ ко все большему количеству услуг. Жителям сел и отдаленных небольших городков и поселков больше не приходится отправляться в долгое многокилометровое путешествие до ближайшего пункта телефонной связи, железнодорожной кассы, офиса страховой компании. Даже продажа лотерей в почтовых отделениях способствует повышению качества жизни этих людей: теперь у них есть выбор — играть с удачей или нет. У жителей городов нашего края сетевые услуги также востребованы — например, многим удобнее купить полис ОСАГО на почте рядом с домом. К тому же можно выбрать из нескольких страховых компаний. В настоящее время в основном продажа марок и конвертов или денежные переводы уже прочно ассоциируются у россиян с почтой, то в будущем и другие сетевые услуги — к примеру, продажа страховых полисов — должны стать привычными для клиентов Почты России[14]. 3.2 Особенность финансового планирования и бюджетирования на предприятии В Хабаровском филиале ФГУП «Почта России» существуют давние традиции применения экономических рычагов управления. Рациональная политика развития филиала, использование знаний квалифицированных специалистов способствовали тому, что даже в печально памятном 1998 году, после дефолта, УФПС Хабаровского края выжило. Улучшить финансово-экономическое состояние филиала помогло и внедрение системы бюджетирования, при которой деятельность всех структурных подразделений стала более прозрачной, а значит более управляемой. Для контроля и анализа финансово-экономических показателей в Хабаровском филиале «Почты России» выстроена следующая схема внедрения системы бюджетирования: - изучены и доведены до всех почтамтов филиала регламенты по бюджетированию, разработанные ФГУП «Почта России»; - создана система ключевых показателей для подразделений филиала (в том числе четкое планирование прибыли и позволяющая каждому подразделению разработать детальный план действий для достижения намеченного финансового результата; - разработан внутренний порядок взаимодействия между всеми структурными подразделениями филиала по формированию плановых бюджетов, где за каждым подразделением аппарата управления филиала закреплены соответствующие статьи бюджетов; - планово-экономический отдел консолидирует все данные, представленные структурными подразделениями филиала, и составляет сводный консолидированный проект бюджета. Значительно облегчает составление планового бюджета наличие нормативных показателей, показателей, утвержденных Бюджетным комитетом ФГУП «Почта России», ориентируясь на которые, предварительно разрабатываются предельные величины основных статей бюджета, а впоследствии лишь детализируются; - для контроля исполнения бюджетов разработан порядок, основой которого является составление ежедневного реестра движения счетов, поступающих на оплату. Он действует во всех почтамтах и в аппарате управления; - контроль выполнения плана по доходам осуществляется по пятидневкам. В случае отрицательных отклонений оперативно выясняются их причины и принимаются конкретные меры[15]. Комплексный анализ финансово-экономических показателей не является самоцелью. Он инструмент, создающий реальную картину положения дел в филиале, помогающий обозначить возникающие проблемы, скорректировать действия либо принять решение по исправлению ситуации. В аналитических материалах, создаваемых финансово-экономическим блоком, сконцентрирована вся информация о деятельности филиала, создающая предпосылки для более эффективного менеджмента. Ибо кто владеет информацией, тот владеет миром[16]. Об эффективности финансово-экономического менеджмента в УФПС Хабаровского края красноречиво свидетельствуют результаты, достигнутые филиалом в 2008 году. По итогам работы за 2008 год соблюдены все основные требования, предъявляемые к экономической деятельности филиалов ФГУП «Почта России», а именно: - опережение темпов роста доходов над расходами относительно предыдущего года в 1,04 раза; - увеличение уровня рентабельности с 1,5% до 8,5%; - снижение доли расходов на оплату труда в доходах с 62,3% до 58,9%; - рост производительности труда на 22%; - снижение себестоимости получения 1 рубля доходов с 0,96 до 0,93 рублей или на 2,95%. Рост доходов ежегодно составляет свыше 120%, расходов -116%. Рентабельность увеличивается более чем на три пункта. Темпы роста производительности труда опережают темпы роста средней заработной платы. Для того, чтобы подробнее изучить анализ системы финансового планирования, необходимо рассмотреть составленный план доходов и расходов на 2007-2008 год. (приложение Б) Почта России – национальный оператор почтовой связи – предоставляет населению широкий спектр почтовых услуг. Обладая широко разветвленной сетью отделений почтовой связи, предприятие осуществляет доставку почтовых отправлений во все населенные пункты. В 2008 году доход УФПС Хабаровского края – филиал ФГУП «Почта России» от реализации услуг почтовой связи на 33% превысил аналогичный показатель 2007 года и составил 200 570 236 руб. Это связано с развитием новых сервисов и сохраняющейся тенденцией роста объемов почтовых услуг. Так объемы письменной корреспонденции за 2008 год выросли на 14,2% и составили 1,56 млрд. шт. Запланированный доход на 2008 год по данному виду деятельности – 133 964 896 руб., что говорит о невыполнении плана. Письменная корреспонденция теряет репутацию среди физических лиц и остается востребована в основном только за счет сдачи отчетности и документации юридических лиц. В 2008 году также сохранилась тенденция роста объемов посылочной почты. Российские почтовики приняли, обработали и доставили более 48 млн. посылок, что доход из них составил 38 569 491руб., что на 24,3% по количеству больше чем в 2007 году. План в сфере оказания посылочных услуг был перевыполнен в основном за счет введения на рынке товаров относительно нового сегмента «товары почтой». Как уже отмечалось выше Почта России представляет всемирную сеть Express Mail Service и оказывает на российском рынке услугу по экспресс -доставке отправлений. «EMS Почта России» служба, которая обеспечивает доставку срочных отправлений и грузов «от двери до двери» по России и в 190 стран мира в кратчайшие сроки. В 2008 году на рынке экспресс-доставки продолжался рост спроса на эту услугу, что обусловлено развитием международных отношений. Был запланирован доход за данный вид деятельности на сумму 6 345 830руб. Но план не был выполнен, даже несмотря на то что количество отправлений EMS выросло на 41% по сравнению с 2007 годом и составил доход почти 5 900 998 руб. План не был выполнен за счет введения более дешевой, и и примерно аналогичной услуги «Отправление 1 класса». За 2008 год доставлено 4,5 млн. «Отправлений 1 класса», что в два раза больше, чем в 2007 году. Общий доход по данной услуге в 2008 году составил 1 235 873 млн. руб., что почти в 0,8 раза выше показателя предыдущего года. Одним из приоритетных направлений деятельности почты Хабаровска остается оказание финансовых услуг, ориентированных не только на корпоративных клиентов, но и широкие слои населения. В 2008 году доходы от оказания финансовых услуг выросли на 19%. Доля данного сектора в структуре доходов предприятия в 2008 году составила 38%. Репутация почты растет и люди все больше уделяют внимание на качество и сервис предоставление различного рода услуг. Так как почта Хабаровска дает возможность производить на одном рабочем месте множество операций, людям выгодно обращаться для оказания финансовых услуг в данное предприятия. Поэтому можно планировать и дальнейший рост доходов в данном направлении. Анализируя отклонения фактических показателей финансово-хозяйственной деятельности УФПС Хабаровского края, можно сделать вывод, что выполняя социальную функцию, оказывая общедоступные услуги по регулируемым государством тарифам, реализовывая проекты, направленные на повышение социальной защищенности своих работников, на повышение качества оказываемых услуг, ФГУП «Почта России» имеет весьма малый доход. За 2008 год выручка от реализации составила 678 973 941 руб., что в свою очередь превышает запланированные данные и на 8 % составило выше данного показателя за 2007 год. Что касается анализа затрат, то фактические затраты предприятия превысили плановые на 16 592 204 тыс. руб. или на 12,5 %. При этом затраты на производство составили 678904654 руб., что на 9,6 % выше данного показателя за 2007 год. Такие изменения произошли за счет: 1. Роста затрат на реализованную продукцию, работы, услуги на 25,5 тыс. руб. или на 11,0 %; 2. Роста затрат на сбыт на 0,4 тыс. руб. или на 1,33 %; 3. Затрат по реализованным необоротным активам на 6,8 тыс. руб. При опережающем темпе роста дохода над расходами по итогам 2008 года чистая прибыль составила 69 287 руб., что для такого масштабного предприятия очень мало[17]. Делая общий вывод по финансовому планированию на УФПС Хабаровского края – филиала ФГУП «Почта России» в 2007 и в 2008 годах, отметим, что на предприятии достаточно эффективно осуществляется планирование затрат и конечного финансового результата деятельности предприятия. Финансово-экономическим блоком УФПС Хабаровского края разработан антикризисное управление предприятием, рассчитанное на 2008-2010 годы. На первом месте – сокращение расходов за счет наведения порядка, отказа от необоснованных затрат и установление режима жесткой экономии. Введены ограничения затрат на содержание управленческого персонала, поставлена целевая задача снижения его численности. Начато расторжение неэффективных хозяйственных договоров. Отбор поставщиков хозяйственных товаров, программного обеспечения, техники и услуг переводится на тендерную основу. Проводится полная и детальная инвентаризация имущества почтовых отделений с целью оценки реального состояния основных средств, эффективности их использования, выделения и после дующей реализации непрофильных активов. Начата работа по изменению подходов к организации планово-бюджетного процесса. Усилен контроль за формированием и исполнением бюджетов почтамтов, ведется пересмотр системы распределения функций, полномочий и ответственности между аппаратом управления и почтамтами с целью расширения возможностей филиалов для своевременного реагирования на вызовы рынка и запросы клиентов при одновременной централизации технологической, финансовой и кадровой политики. В рамках антикризисной программы Почты России особое внимание уделено мерам по снижению уровня рисков, которые сегодня несет Предприятие. Прежде всего, это операционные риски, связанные с мошенничеством, хищениями, нецелевым использованием средств, отставанием в развитии систем защиты и обеспечения надежности основных информационных систем, непрерывности критичных бизнес-процессов. Данная программа разработана для повышения доходов, снижения уровня затрат и возможности выполнения планов на предприятии[18]. ЗАКЛЮЧЕНИЕ Прежде чем начать какое-либо дело, человек должен тщательно продумать, что именно, к какому сроку, какими способами и с помощью каких средств он должен сделать. В противном случае его намерения могут оказаться невыполненными. Следовательно, первой и основополагающей стадией управления любым видом целесообразной деятельности всегда является процесс постановки цели и нахождение способов ее выполнения. Именно к стадии постановки цели можно отнести предвидение, прогнозирование, планирование. Конечным результатом этой стадии является построение идеальной модели хода производственного процесса, направленного на достижение главной цели предприятия. Процесс управления предприятием складывается из многих функций. В их число входят следующие: планирование; организация; координация и регулирование; учет, контроль и анализ; активизация и стимулирование. Каждая функция характеризуется присущим ей технологическим процессом обработки информации и способом воздействия на управляемый объект. Функция планирования служит основой для принятия управленческих решений и представляет собой управленческую деятельность, которая предусматривает выработку целей и задач управления производством, а также определение путей реализации планов для достижения поставленных целей. Прогнозирование в управленческом цикле предшествует планированию и ставит своей задачей научное предвидение развития производства, а также поиск решений, которые обеспечивают развитие производства и его частей в оптимальном режиме. Поскольку прогнозирование всегда предшествует планированию, его можно рассматривать как подфункцию планирования. Создание системы планирования на предприятии требует затрат, но эффект от рациональной организации производства всегда превышает эти затраты. Поэтому трактовка внутрифирменного планирования как сферы непроизводительных затрат глубоко ошибочна и противоречива. При такой трактовке получается, что планирование повышает производительность труда, а само оно основано на непроизводительном труде. Отсюда крайние выводы о необходимости любой ценой сократить затраты на планирование, что сплошь приходится наблюдать на предприятиях в настоящее время. План нужен не только большим и средним, но и малым предприятиям. Использование трудовых и материальных ресурсов регламентируются нормами и нормативами. Нормативность устанавливает требования к эффективности использования ресурсов и результатов хозяйствования. Рассмотренный план доходов и расходов на предприятии ФГУП «Почта России» говорит о высокой профессиональности работников данной организации. Ведется постоянный анализ финансово-экономических показателей. Это необходимо для создания реальной картины положения дел в филиале, помогающей обозначить возникающие проблемы, скорректировать действия либо принять решение по исправлению ситуации. В аналитических материалах, создаваемых финансово-экономическим блоком, сконцентрирована вся информация о деятельности филиала, создающая предпосылки для более эффективного менеджмента. Ибо кто владеет информацией, тот владеет миром. Об эффективности финансово-экономического менеджмента в УФПС Хабаровского края красноречиво свидетельствуют результаты, достигнутые филиалом в 2008 году. СПИСОК ИСПОЛЬЗОВАННЫХ ИСТОЧНИКОВ И ЛИТЕРАТУРЫ1. Гражданский Кодекс Российской Федерации : федер. закон от 26.01.1996 г. № 14-ФЗ // Собр. законодательства РФ. – 1996. – № 315. – Ст.134. 2. Устав УФПС Хабаровского края – филиала ФГУП «Почта России»; 3. Положения о планово-экономическом отделе Аппарата управления УФПС Хабаровского края – филиала ФГУП «Почта России»; 4. Годовой отчет за 2007 год. Отчет планово-экономического отдела // Текущее делопроизводство УФПС Хабаровского края – филиала ФГУП «Почта России». 5. Годовой отчет за 2008 год. Отчет планово-экономического отдела // Текущее делопроизводство УФПС Хабаровского края – филиала ФГУП «Почта России». 6. Волкова О.И. Финансы предприятий / О.И. Волкова. – М. : Инфра-М, 1999. – 414 с. 7. Ефимова О.В. Финансовый анализ / О.В. Ефимова. – М. : Бухгалтерский учет, 2003. – 422 с. 8. Дорман В.Н., Близнюк Т. С. Совершенствование управления затратами посредством углубления процессов бюджетирования / В.Н. Дорман, Т.С. Близнюк // Финансовый менеджмент. – 2003. - № 5. – С. 29-31. 9. Жиралгасова Б. В. Бюджетирование как информационная основа финансового менеджмента и внутреннего экономического контроля / В.Н. Жиралгасова // Проблемы теории и практики в управлении. – 2008. - № 3. – С. 60-67. 10. Ильин А.И. Планирование на предприятии. Учебник - часть 1-ая / А.И. Ильин. – М.: Новое знание, 2000. – 378 с. 11. Ильин А.И. Планирование на предприятии. Учебник - часть 2-ая / А.И. Ильин. – М.: Новое знание, 2000. – 393 с. 12. Ковалев В.В. Финансы. Учебник:2-е издание / В. В. Ковалев. – М.: Проспект, 2004. – 635 с. 13. Колчина, Н.В. Финансы организаций / Н. В. Колчина. – М. : ЮНИТИ, 2004. – 361 с. 14. Мазурина, Т.Ю. Финансы организаций (предприятий) / Т. Ю. Мазурина. – М. : Инфра-М, 2005. – 476 с. 15. Ревенков А.Н. Финансовое планирование как элемент хозяйственного управления / А.Н. Ревенков // Финансы. – 2005. - № 3. – С.12-13. 16. Савицкая, Г.В. Экономический анализ / Г.В. Савицкая. – М. : Изд-во Новое знание, 2005. – 312 с. 17. Фирсова, А.А. Финансы предприятий / А.А. Фирсова. – М. : Проспект, 2004. – 501 с. 18. Фомин Р.Е. Бюджетирование – теория и практика производственно – финансового планирования и анализа / Р.Е. Фомин // Финансы и кредит. – 2003. - № 1. – С. 55-60. 19. Шеремет, А.Д. Финансы предприятий / А.Д. Шеремет, Р. С. Сайфулин. – М. : Инфра-М, 2000. – 343 с. 20. Якуцко Л.Н. Наша цель управление ресурсами / Л.Н. Якуцко // Почта России. – 2008. - №3. – С.15-19. ПРИЛОЖЕНИЕ

[1] Волкова, О. И. Финансы предприятий / О. И. Волкова. – М. : Инфра-М, 1999. – 215 с [2] Ильин А.И. Планирование на предприятии. Учебник - часть 1-ая / А.И. Ильин . – М. : Новое знание, 2000. – 258 с. [3] Ковалев, В. В. Финансы. Учебник:2-е издание / В. В. Ковалев. – М. : Проспект, 2004. – 415 с. [4] Мазурина, Т.Ю. Финансы организаций (предприятий) / Т. Ю. Мазурина. – М. : Инфра-М, 2005. – 212 с. [5] Ильин А.И. Планирование на предприятии. Учебник - часть 1-ая / А.И. Ильин . – М. : Новое знание, 2000. – 378 с. [6] Колчина, Н. В. Финансы организаций / Н. В. Колчина. М. : ЮНИТИ, 2004. – 305 с. [7] Ильин А.И. Планирование на предприятии. Учебник - часть 2-ая / А.И. Ильин. – М. : Новое знание, 2000. – 245 с. [8] Фирсова, А.А. Финансы предприятий / А. А. Фирсова. М. : Проспект, 2004. – 354 с. [9] Шеремет, А. Д. Финансы предприятий / А.Д. Шеремет, Р.С. Сайфулин. – М. : Инфра-М, 2000. – 343 с. [10] Жиралгасова Б. В. Бюджетирование как информационная основа финансового менеджмента и внутреннего экономического контроля / В.Н. Жиралгасова // Проблемы теории и практики в управлении. – 2008. - № 3. – С. 60-67. [11] Фомин Р.Е. Бюджетирование теория и практика производственно – финансового планирования и анализа / Р.Е. Фомин // Финансы и кредит. – 2003. - № 1. – С. 55-60. [12] Ильин А.И. Планирование на предприятии. Учебник - часть 2-ая / А.И. Ильин. – М. : Новое знание, 2000. – 393 с. [13] Устав УФПС Хабаровского края – филиала ФГУП «Почта России»; [14] Якуцко Л.Н. Наша цель – управление ресурсами / Л.Н. Якуцко // Почта России. – 2008. - №3. – С.15-19. [15] Якуцко Л.Н. Наша цель – управление ресурсами / Л.Н. Якуцко // Почта России. – 2008. - №3. – С.15-19. [16] Савицкая, Г. В. Экономический анализ / Г. В. Савицкая. М. : Изд-во Новое знание, 2005. – 312 с. [17] Годовой отчет за 2008 год. Отчет планово-экономического отдела // Текущее делопроизводство УФПС Хабаровского края – филиала ФГУП «Почта России». [18] Годовой отчет за 2008 год. Отчет планово-экономического отдела // Текущее делопроизводство УФПС Хабаровского края – филиала ФГУП «Почта России». |