|

Рефератырусскому языку полиграфия хозяйство |

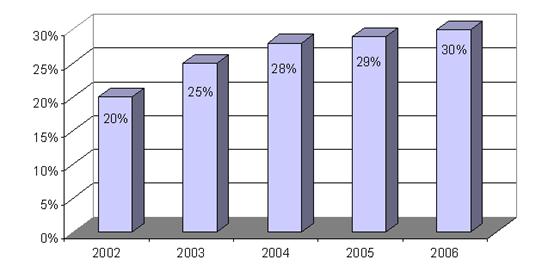

Дипломная работа: Лизинговые операции в Республике КазахстанНа инвестиционную активность банков в значительной степени может повлиять ожидаемый переход всех предприятий на международные стандарты финансового учета и отчетности, создание эффективной системы идентификации их деловой и финансовой репутации, собственников и менеджеров этих организаций. Условием взаимной открытости кредиторов и заемщиков является создание государственного кредитного бюро, накапливающего и представляющего заинтересованным лицам достоверную информацию о потенциальных заемщиках, включая недобросовестных. С этой целью Национальный банк разработал проект Закона «О кредитном бюро», который подлежит рассмотрению Правительством и соответствующими министерствами. Банки участвуют в проведении лизинговых операций непосредственно или через создаваемые ими специализированные дочерние компании («БТА - лизинг», «Халык - лизинг» и др.) По состоянию на 1 августа 2006 года остатки на балансовых счетах банков второго уровня по предоставленным им клиентам суммам в рамках финансового лизинга составляют 9 058 540 тысяч тенге, а полученного банками – 42 149 тысяч тенге. [38] На сегодняшний день лизинг, включая финансовый, остается недостаточно востребованным в Казахстане, хотя использование этого финансового инструмента позволит решить многие проблемы развития экономики и социальной политики. Основная причина – отечественный рынок лизинговых услуг имеет нерешенные проблемы правового, институционального и организационно-технического характера. К сдерживающим факторам можно отнести, в первую очередь, несовершенство законодательной базы осуществления лизинговых сделок, поскольку Закон «О финансовом лизинге», Гражданский, Налоговый и Таможенный кодексы подлежат значительной конкретизации. А также отсутствие современной инфраструктуры рынка лизинговых услуг, включая ограниченность условий для получения необходимой информации; недостаточность современных технологий по организации и проведению более сложных лизинговых операций, в том числе на международном уровне. Казахстан еще не присоединился к международной конвенции «О финансовом лизинге» 1988 года. На рынке присутствуют высокие риски, ограничены сроки финансирования при высоком уровне при высоком уровне первоначального взноса и стоимости ресурсов. Отсутствует методика оперативной оценки эффективности лизингового инвестиционного проекта. Лизинговые компании недостаточно полно изучают потребности различных производителей и регионов республики в оборудовании и технологиях. При этом у многих субъектов мелкого и среднего бизнеса нет понимания выгодности и перспективности лизинга. Как показывает практика, лизинговые операции будут привлекательны и эффективны для всех участников лишь при наличии качественного бизнес-плана, составления которого пока представляется многим проблемным. Учитывая зарубежный опыт, можно предположить, что дальнейшее развитие должен получить оперативный лизинг. В этом случае лизингополучатель возвращает оборудование его владельцу по истечении срока лизинга, а лизингодатель получает основной доход именно при реализации этого оборудования на вторичном рынке. Должны произойти секьюритизация лизинговых обязательств, эмиссия ценных бумаг на базе договоров лизинга, организация долевого финансирования со стороны поставщиков, а также лизинговые операции. Представляется целесообразным использование договорных механизмов распределения рисков между несколькими банками, страховых принципов обеспечения обязательств сторон. На нынешнем этапе экономического развития Казахстана одним из оптимальных вариантов диверсификации кредитного и предпринимательского риска является проведение комбинированной товарно-денежной схемы лизинговых операций, где в качестве инвесторов одновременно выступают три субъекта лизинга: производитель, банк, лизингополучатель. Значительный импульс развитию лизинга, возможно, придаст опыт использования государством механизма лизинга в авиационной отрасли и в сельском хозяйстве [39]. 2.2 Страхование в лизинговой деятельности Говоря о страховании в лизинговой деятельности, хотелось бы отметить следующее. Страхование производится на добровольной основе и обязательно для участников лизинга лишь в случаях, если такое условие прямо предусмотрено в соответствующем договоре. При заключении лизинговой сделки (или в ее обеспечение) можно предусмотреть использование страховой защиты от следующих рисков : имущественных рисков; финансовых рисков; политических рисков; рисков связанных с различными видами гражданской и профессиональной ответственностью: рисков, связанных с жизнью и здоровьем персонала, руководства; рисков акционеров; рисков связанных с объектами интеллектуальной собственности; рисков, связанных с просчетами в маркетинговой стратегии; рисков, связанных с административным произволом или криминальными действиями [40]. Право на проведение перечисленных видов страхования и лицензии на осуществление лизинговых операций имеют практически все страховые организации и банки второго уровня. Национальный банк Казахстана как надзорный орган не вправе вмешиваться в оперативную деятельность банков и страховых организаций, в т.ч. по сделкам, связанных с лизингом. Однако в целях дальнейшего механизмов кредитования, оптимизации финансовых потоков и обеспечения их прозрачности, совершенствования платежной системы Национальный банк готов участвовать в обсуждении проблем лизинга [41]. Для любого инвестора, в том числе и для лизинговых компаний, первоочередным требованием является получение максимальных гарантий относительно возврата инвестиций. Одним из возможных способов гарантирования охраны интересов лизингодателя является страхование, которое, с одной стороны, обеспечивает непрерывность воспроизводства в области лизинговой деятельности, а с другой стороны, компенсирует потери и повышает платежеспособность всех участников лизинговой сделки. Страхование позволяет защитить имущественные интересы лизингодателя и лизингополучателя в случае гибели, утраты, повреждения объекта лизинга на любой из стадий осуществления лизинговой операции - с момента поставки предмета лизинга продавцом (поставщиком) до момента окончания срока действия договора лизинга. В течение многих лет в лизинге принимают участие страховые компании. Мировой опыт правовых взаимоотношений свидетельствует, что при заключении лизинговых соглашений лизингополучатель принимает на себя обязанность застраховать транспортировку получаемого в лизинг оборудования, его монтаж и пусконаладочные работы, имущественные риски. Необходимость страхования имущества, передаваемого в лизинг, отмечается и Оттавской конвенцией, регулирующей правовые взаимоотношения партнеров по международному финансовому лизингу. Некоторые страховщики предлагают страхование политических рисков (арест лизингового имущества арбитражными или таможенными органами; незаконные действия властей как на государственном, так и на местном уровнях; социальные беспорядки; неконвертируемость национальной валюты и т.п.). Необходимость страхования имущества, передаваемого в лизинг, предусматривает и Оттавская конвенция, регулирующая правовые взаимоотношения партнеров по международному финансовому лизингу. Имущество может быть застраховано по договору страхования в пользу лица (страхователя или выгодоприобретателя), имеющего основанный на законе, ином правовом акте или договоре интерес в сохранении данного имущества. Страхование рисков строится на опыте статистики наступления страховых случаев. Ведь правила страхования должны основываться на исследованиях невыполнения обязательств и анализе финансовых экспертов. К сожалению, статистика нарушения финансовых обязательств, как по кредитным или лизинговым операциям внутри Казахстана, так и при международных сделках, мало известна. Целесообразно также опубликовать информацию о возврате лизинговых платежей (валютных, рублевых) операторам казахстанского и зарубежного лизингового бизнеса. Страхование лизингового договора (в том числе финансовых рисков на случай неплатежей лизингополучателя) в Казахстане довольно дорогое: от 10 до 15 процентов от общей стоимости оборудования. Еще более проблематичным является выбор страховой компании, поскольку в Казахстане существует множество нестабильных страховых компаний, из которых только несколько имеют лицензию, дающую им право на осуществление страхования финансовых рисков. Все лизингодатели-респонденты единодушно заявили о том, что самое лучшее страхование арендованного актива может обеспечить только сама лизинговая компания. Ненадежные страховые компании могут с легкостью ввести в заблуждение малые и средние предприятия. Кроме того, в том случае, если компания сама осуществляет страхование, она обеспечивает гарантию того, что страховые отчисления будут производиться вовремя. Страхование может осуществляться по двум направлениям: страхование самого оборудования или имущества, передаваемого в лизинг и страхование риска непогашения лизинговых платежей. При страховании оборудования и имущества, передаваемого в лизинг, страховая компания берет на себя обязательства по обеспечению страховой защиты от стандартных имущественных рисков: пожар, удар молнии, взрыв, кража, стихийные бедствия и другие подобные случаи. При этом стоимость страховки при страховании имущества, передаваемого в лизинг, обходится дешевле, чем страхование обычного имущества. Но касается это только ситуации при сотрудничестве с крупной лизинговой компанией, предлагающей страховщику большие суммарные портфели рисков [42]. Имущественные риски берут на страхование практически все страховые компании, работающие в Казахстане, но при этом сотрудничать все же имеет смысл с крупными, надежными. Страхование от специфических технических рисков, связанных с эксплуатацией оборудования: энергетических перегрузок, перегрева, вибрации, заклинивания, воздействия электроэнергии в виде короткого замыкания, падения напряжения и т.п. Лицензию на страхование машин и механизмов от поломок имеет ограниченное число страховых компаний, поэтому перед заключением договора стоит узнать у страховщика-партнера о ее наличии. Чаще всего страхуется оборудование, подвергаемое наибольшему риску при эксплуатации, - это транспортные средства и передвижная техника. Размер тарифных ставок устанавливается в зависимости от условий страхования, выбранных рисков, а также срока страхования. В среднем они составляют от 0,1% до 2,2% от страховой суммы, т.е. от стоимости передаваемого в лизинг имущества. В зависимости от конкретных условий содержания имущества (например, при наличии современных систем пожарной безопасности и охраны) размер страхового платежа может быть существенно изменен. Система льгот, практикуемых в ряде компаний, предусматривает также оплату страховой премии в рассрочку, тарифные скидки при безубыточном страховании в течение нескольких лет, учет льгот, полученных страхователем в других страховых компаниях, и иные формы поощрения страхователей, обеспечивающих сохранность застрахованного имущества. Кроме того, в договоре страхования можно оговорить размер минимального некомпенсируемого страховщиком убытка - франшизы. Ее включение в договор может значительно удешевить страховой взнос. Для проведения соответствующих операций необходимо наличие лицензии на страхование финансовых рисков. Тарифы по страхованию риска непогашения лизинговых платежей достаточно высоки - от 3% до 10% от величины платежей. Можно застраховать как общую сумму лизинговых платежей по договору лизинга, так и отдельные лизинговые платежи за вычетом амортизационных отчислений либо только первые два-три платежа (их выполнение или невыполнение обычно служит индикатором целесообразности дальнейшего осуществления сделки). Безусловно, в двух последних случаях страховка обойдется лизингодателю значительно дешевле. Снижает стоимость полиса и финансовое состояние обеих сторон сделки. Дело в том, что перед заключением договора страхования финансового риска страховщик обязательно потребует предоставить финансовую отчетность как лизингополучателя, так и лизингодателя, а также исследует платежеспособность и кредитную историю лизингополучателя. Если экспертиза покажет, что лизингополучатель имеет плохую кредитную историю или осуществляет сделку с целью мошенничества, договор страхования финансовых рисков лизингодателя заключен не будет. Да и самому лизингодателю в подобной ситуации стоит задуматься о целесообразности заключения договора лизинга. Для отечественного страхового рынка рассмотренные выше виды страхования традиционны и проблем, как правило, не вызывают. Единственное, что может усложнить решение вопросов - это ситуация, когда стоимость поставляемого по лизингу оборудования настолько значительна, что потребуется использовать механизм перестрахования. При этом риск выплаты страхового возмещения или страховой суммы, принятый на себя страховщиком по договору страхования, может быть им застрахован полностью или частично у другого страховщика (страховщиков) по заключенному с последним договору перестрахования. При перестраховании по такому договору ответственным перед страхователем по основному договору страхования за выплату страхового возмещения или страховой суммы остается страховщик. В случае использования механизма перестрахования казахстанская страховая компания принимает на себя, к примеру, 10-15% общего объема страховой суммы, а оставшуюся, большую часть передает на условиях облигаторного или факультативного страхования более крупному страховщику или формирует страховой пул из нескольких компаний. Чаще всего к механизму перестрахования прибегают при поставках зарубежного оборудования по лизингу, когда его стоимость составляет многие миллионы долларов и при этом западный партнер настаивает на участии в сделке солидной западной страховой компании. Стоимость страховки в каждом конкретном случае рассчитывается отдельно. Размер страхового тарифа зависит от стоимости лизингового имущества, степени его износа, условий эксплуатации и выбранной программы страхования. На стоимость страховки влияют также финансово-экономические показатели деятельности лизингополучателя и регион использования лизингового имущества. Дело в том, что при использовании арендуемой техники вдали от крупных городов возникают трудности с восстановлением достоверной картины страхового случая. В отдаленных районах качество сервисного обслуживания часто оставляет желать лучшего. А качество ремонта, естественно, влияет на срок службы арендуемого имущества. При страховании предмета лизинга размер тарифа составляет 0,1–7%. В отдельных случаях он может достигать 12%. Финансовые риски страхуются по тарифам от 2 до 8% от страховой суммы. Между тем страховщики, опрошенные корреспондентом «Бизнес-журнала», отмечают, что если страховая сумма установлена в размере действительной стоимости имущества и не уменьшается по мере выплат арендных платежей, то страхование предмета лизинга ничем не отличается от классического имущественного страхования. Если же страховая сумма уменьшается, то тариф оказывается на 25—40% меньше, чем при «классике». Это связано с тем, что страхователь уплачивает страховой взнос, как правило, сразу на весь срок аренды или на 3–5 лет. При выборе страховой компании стоит прежде всего поинтересоваться размером ее уставного капитала и наличием перестраховочной защиты (особенно при большой стоимости лизингового оборудования) [43]. 2.3 Казахстан на центрально-азиатском рынке лизинга В настоящее время рынок лизинговых услуг в Центральной Азии начал активно развиваться и имеет хорошие перспективы для дальнейшего роста. В ходе реформы лизингового законодательства, реализуемый в течение 2 последних лет, лизинговые сектора Узбекистана и Кыргызстана укрепили свои позиции. Начался процесс становления лизингового сектора Таджикистана, для дальнейшего роста которого необходимо создание более благоприятного налогового режима [44]. Наблюдается динамичный рост лизингового сектора Казахстана: с 1 января 2004 года действует более прогрессивный режим налогообложения лизинговых операций, а в феврале 2004 года внесены изменения в Гражданский кодекс и Закон РК «О финансовом лизинге», сформировавшее в стране более прозрачное и эффективное законодательство, регулирующее лизинговые услуги. Благоприятное законодательство в четырех странах региона и благоприятный налоговый режим в трех странах привели в 2006 году к следующим результатам: В Казахстане: наибольший объем лизинговых операций в регионе (85,2 млн.долл. США); 4-х кратный рост по сравнению с 2005 годом; 20 лизингодателей, работающих во всех регионах страны. В Кыргызстане: 4 банка начали реализовывать первые лизинговые сделки; 3 микролизинговые компании уверенно финансируют проекты в отдаленных регионах страны; Финансовая компания по поддержке кредитных союзов профинансировала более чем 120 лизинговых сделок. В Таджикистане: 2 банка финансируют лизинговые операции; 2 банка приступили к разработке схем реализации лизинговых операций. В Узбекистане: наибольшее количество лизинговых сделок в регионе (более 2800); 5-и кратный рост банковского лизинга; 4-х кратный рост международного лизинга; 23 лизингодателя, работающих во всех регионах страны. Проект по развитию лизинга в Центральной Азии провел ежегодное исследование рынка лизинга в регионе на основе результатов анкетирования основных лизингодателей. В связи с тем, что в странах региона не ведется отдельная статистика по основным средствам, полученным в финансовую аренду (лизинг), сбор информации о лизинговых операциях предприятий, для которых лизинг не является основным видом деятельности, сильно затруднен. По этим же причинам в анализе использована не полная информация по международному лизингу [45]. 3. Пути совершенствования лизинга в РК 3.1 Международный опыт применения лизинга Анализ мирового опыта показывает, что лизинговые операции в последние годы стали существенным фактором стабилизации и развития экономики во многих странах. Темпы роста объема лизинга в них значительно превышают темпы прироста частных капиталовложений в производство машин и оборудования. Лизинг широко используется при сбыте продукции как на внутренних, так и на внешних рынках. В практике западных стран арендные операции с производственными активами обычно подразделяются на три вида: рейтинг или прокат — краткосрочная аренда на период до года (может составлять иногда несколько дней или даже часов); хайринг — среднесрочная аренда — от одного года до трех лет и лизинг — аренда — от трех лет и более, иногда на 20 - 30 лет. Как правило, лизинговое соглашение заключается на один имущественный объект, на одну единицу оборудования или транспортного средства, и срок его действия совпадает или близок к нормативному сроку жизни предмета аренды. Если предметом аренды становятся несколько единиц однородного оборудования, транспортных средств или предполагается возможность замещения предмета аренды производителем на более новые или более эффективные образцы, то может заключаться соглашение о так называемом «генеральном лизинге» (как соглашение на длительный период, возможно даже превышающий срок жизни отдельного предмета лизинга). Для случаев аренды особо дорогого оборудования (авиалайнеры, танкеры, буровое оборудование, комплектные производственные линии и т.д.), когда требуется привлечение нескольких источников финансирования, могут заключаться соглашения о так называемом «групповом» или «консолидированном лизинге». По таким соглашениям лизинговая компания выступает организатором синдицированного финансирования, в котором принимают участие несколько банков, иногда из разных стран. В западных странах заметны весьма существенные различия в том, что касается кодификации и унификации лизинговых сделок и всего механизма лизинговых отношений. Однако все эти страны едины в том, что средствами денежного и бюджетного регулирования они поощряют накопления, средствами налогового регулирования они поощряют инвестиции в обновление производственного потенциала предприятий, средствами таможенного и валютного регулирования поощряют экспорт капиталоемкой и наукоемкой продукции и защищают своих внутренних производителей от недобросовестной конкуренции извне [46] При этом необходимо отметить, что темпы прироста объемов и расширения сфер применения лизинговых операций в разных странах не коррелируют со степенью детализации государственного регулирования форм лизинговых сделок. Напротив, лидерами в развитии лизинговых операций выступают США, в которых лизинг вообще не признается самостоятельной правовой формой сделки, а выкуп имущества (или опцион на выкуп) не считается обязательным признаком лизинговых отношений. К числу лидеров относится и Великобритания, где лизинговые сделки регулируются обычными нормами права, действующими в отношении договоров купли — продажи и аренды. По-разному решается во многих странах и вопрос о субъектах лизинговых отношений. Так, во Франции лизинговые сделки могут осуществлять только банки и связанные с ними специализированные финансовые организации (что отражает позицию французских властей, считающих лизинг разновидностью кредитования). В Бельгии заниматься лизингом могут компании, получившие специальное разрешение министерства экономики. В Италии лизинг считается видом финансовой деятельности, и компания — лизингодатель должна обладать определенным размером капитала. Ирландия установила специальные льготы для сферы технических и профессиональных услуг и в последние годы превратилась в признанный центр международного лизинга. В США подобных ограничений нет, и в принципе любое предприятие может сдавать в аренду как свое, так и специально приобретенное для этого имущество. На деле многие производители дорогостоящего промышленного и офисного оборудования вместо продажи дают его в аренду. В некоторых отраслях доля сдаваемого в аренду оборудования достигает 30% и более. Особенно велика доля арендных операций при реализации тяжелых самолетов, грузовиков и контейнеров, вычислительной техники. В общем объеме лизинговых операций (аренды на длительные сроки) доля вычислительной техники и офисного оборудования превышает 40% и промышленного оборудования — более 20%. Вместе с тем в США широко распространена и практика короткой и сверхкороткой аренды (иногда всего на несколько дней или даже часов) — в строительстве, в торговле, в сфере туризма, в шоу — бизнесе и т.д. В США крупные фирмы — производители часто открывают свои собственные специализированные лизинговые фирмы — нередко в странах ближе к рынкам сбыта или в удобных экономических зонах. Так, «Боинг» имеет свою специализированную фирму по лизингу самолетов и авиатехники в зоне льготного налогообложения в Ирландии. Крупные банки иногда образуют свои лизинговые подразделения в целях развития программ товарного кредитования [47]. При некотором упрощении все страны в отношении порядка регулирования в них лизинговых отношений можно разбить на две группы. В первой группе лизинговые отношения определяются по факту — по наличию или отсутствию в отношениях между сторонами некоторого набора признаков, признаваемых ключевыми, определяющими характер сделки (при этом набор этих признаков в разных странах не обязательно совпадает). Во второй группе стран форма лизинговой сделки определяется законодательно (специальным законом или внесением лизинга в состав сделок, регулируемых гражданским правом); занятие лизинговыми операциями требует специальной регистрации или лицензирования. К первой группе стран относятся США, Великобритания, Германия, Италия, Дания, Австрия и др. Во вторую группу входят Франция, Бельгия, Португалия, Швеция. В отношении международных лизинговых сделок унификация взаимно признаваемых правил продвинулась несколько дальше — в связи с тем, что некоторые из развитых стран подписали международную Конвенцию УНИДРУА о международном финансовом лизинге, а другие стараются придерживаться ее норм на практике. В налоговой сфере практически все страны выделяют лизинговые операции как отдельный объект налогового регулирования. Налоговое право каждой страны дает четкий набор признаков, определяющих лизинговую сделку, и устанавливает специальный порядок установления (или согласования) налоговых обязательств всех сторон, признаваемых участниками лизинговых отношений. При наличии этих признаков налоговые органы предоставляют для участников лизинговой сделки предусмотренный для таких сделок налоговый режим; если же доказательств наличия лизинговых отношений недостаточно .или же у налоговых органов появляются основания полагать, что эти признаки создаются искусственно (к примеру, для прикрытия сделки иного характера), то они вправе применить иное налоговое регулирование, более соответствующее экономическому существу проверяемой сделки. В отношении сделок международного лизинга налоговое регулирование осуществляется либо в порядке совместного согласования между странами — партнерами режимов налогообложения лизинговых сделок, осуществляемых с участием хозяйствующих субъектов из этих стран (в форме налоговых соглашений), либо путем одностороннего установления налоговых норм, регулирующих осуществление международных лизинговых сделок (в форме национальных налоговых режимов). Казахстан имеет налоговые соглашения практически со всеми развитыми странами мира, поэтому в отношениях с ними действуют нормы соответствующего налогового соглашения. В международных налоговых отношениях в зависимости от вида обложения выделяется регулирование по линии прямых налогов (налоги на объекты лизинга и на платежи по лизинговым сделкам), косвенных налогов (акцизы, НДС и другие налоги) и таможенных пошлин (пошлины, взимаемые с объектов лизинга при пересечении государственных границ) [48]. 3.2 Проблемные аспекты лизинговых операций в Республике Казахстан Республика Казахстан в последние три года демонстрирует высокие темпы роста экономики. Главной целью в экономике является максимально высокие темпы роста валового внутреннего продукта, от чего напрямую зависит решение многих социальных проблем. Экономический рост должен также подкрепляться качественными изменениями в экономике. Прежде всего, они должны сопровождаться обновлением изношенных основных фондов новыми высокотехнологическими оборудованием и техникой. Структурные изменения в экономике предусматривает диверсификацию экспорта с целью обеспечения стабильного роста экономики и национальной безопасности государства. Как мною было указано ранее, лизинг является важным механизмом для стимулирования предпринимательства, внедрения новых технологий, обновление и увеличение основных средств, уменьшение социальной напряженности, создание дополнительных рабочих мест, привлечения инвестиций и т.д. Лизинг не требует большого стартового капитала для приобретения оборудования и дополнительного залога, так как приобретаемый предмет лизинга является одновременно предметом залога. Для ускоренной реконструкции устаревшей материально технической базы производства особое значение приобретает лизинг как форма предпринимательства, максимально требованиям научно- технического прогресса и гармоничного сочетания частных и общественных интересов. Общая ситуация в экономике решающим образом влияет на развитие лизинга в стране. При снижении годового уровня инфляции хотя бы до 15-20% начинается инвестиционный этап реформ, когда предприятие и банки готовы и восприимчивы к инвестированию и кредитованию, а инвесторы, видя устойчивую картину макростабилизации и чувствуя снижение риска, готовы к инвестированию в первую очередь – в наиболее привлекательные для них сферы [49]. В преддверии этого этапа важно создать хорошие условия для инвестиций и, прежде всего, иностранные, а также оживить деловую активность. Таким образом, на темпы и масштабы развития лизинга в Казахстане влияет комплекс объективных и субъективных факторов и проблем общеэкономического и отраслевого характера. Одни из этих факторов и проблем препятствуют, а другие, наоборот, способствуют дальнейшему развитию лизинга в стране. Реальный этап развития лизинга в Казахстане был связан с развитием государственного лизинга. Государство в этот период направляет на развитие лизинга в приоритетных для себя секторах экономики, в частности в агропромышленном комплексе страны, бюджетные средства, а также долгосрочные займы и кредитные линии, полученные им по соглашению с международными финансовыми организациями и банками. Основным достоинством участия государства в лизинговых операциях является то, что государственное кредитование осуществляется на более длительные сроки (2-5 лет) и по более низким процентным ставкам и обходится конечным потребителям значительно дешевле, чем кредиты коммерческих банков (12-15% против 36-40% в тот период). За период с 1995 года по 2000 год не было условий для развития в Казахстане частнопредпринимательского (коммерческого) лизинга из-за высоты банковских процентных ставок и маломощности банковской системы, недостатков в системе налогообложения лизинговых операций (двойной НДС и т.д.). Однако государство оказалось неумелым хозяйственником, задуманные крупномасштабные государственные лизинговые программы в целом закончились провалом. За 1996-2000 годы государство направило через лизинговый фонд и по отдельным постановлениям Правительства более 4,5 млрд. тенге на проведение лизинговых операций, которые безвозвратно ушли в результате неумелой и неквалифицированной их организации. В итоге Государственный лизинговый фонд, находящийся в составе Фонда финансовой поддержки сельского хозяйства Республики Казахстан, стал банкротом. Лизинг в Казахстане в настоящее время занимает весьма скромную долю в общем объеме инвестиций в основные средства – 0,68% против 15-20%, а то и 30% в развитых индустриальных странах. Быстрому развитию лизинга, в особенности коммерческого лизинга, препятствует ряд все еще нерешенных проблем. Прежде всего, это: непомерный и непропорциональный рост цен на машины и оборудование и сложившийся в результате этого ценовой диспаритет. Между продукцией машиностроения и других отраслей; поиск и привлечение внутренних и внешних источников накоплений, инвестиций для финансирования лизинга машин и оборудования; Поиск и нахождение источников получения и поставок машин и оборудования на лизинговой основе (внутреннее производство, ввоз и вывоз); Состояние платежной системы в экономике, рост платежей и взаимной задолженности предприятий, невозврат кредитов приобрели за последние годы распространенный характер; Отсутствие и слабость законодательно-нормативной базы развития и регулирование лизингового бизнеса; Непоследовательность, противоречивость механизма государственной поддержки и стимулирования лизингового бизнеса. Особенно ярко это проявлялось в отсутствии координации при проведении соответствующей инвестиционной, налоговой, учетной и амортизационной политики. Также развитие лизинга сталкивается у нас с проблемой аккумулирования значительных денежных средств, особенно необходимые при лизинге сельскохозяйственной и авиационной техники, судов при операциях международного лизинга. Наряду с государственными средствами основным источником инвестиций на внутреннем рынке должны стать сбережения населения и хозяйствующих субъектов. Но аккумулировать и привлечь средства может надежная и сильная банковская система. Вместе с этим развитие лизинга ограничивают скопившиеся у нас высокие ставки банковского кредита и короткие сроки кредитования. Их уровень зависит от уровня инфляции и ставки рефинансирования Национального Банка Республики Казахстан. При таких условиях и возможностях банки Казахстана не проявляют особой заинтересованности участвовать финансировании лизинговых операций ни в прямой, ни в косвенной форме. При высоких темпах инфляции, в обстановке продолжающегося экономического кризиса долгосрочные инвестиционные вложения становятся невыгодными и невозможными. Важной проблемой, предопределяющей формы организации лизинга внутреннего или международного (экспорт и импорт) является определение и оптимальный выбор источников поступления и поставок машинно-технических изделий лизингополучателем (внутреннее производство, ввоз и вывоз). В республике практически отсутствует производство основных видов оборудования необходимых для предприятий различного профиля. Не менее серьезной проблемой остается неуклонное старение парка сельхозмашин. Ее предполагается решить за счет контрактов с западными фирмами, а также поставок на лизинговой основе с казахстанских заводов. В условиях роста неплатежей и взаимной задолженности предприятий, т.е. резкого снижения платежной дисциплины серьезной задачей и проблемой стоящей перед банками и лизинговым фондом является разработка механизма возврата бюджетных и других средств, выделенных для проведения лизинговых операций. Эта задача является составной частью более общей проблемы - создание действенной системы обеспечения выполнения обязательств путем предоставления гарантий, залога имущества и страхования коммерческих рисков при лизинговых сделках. За истекший период работы лизинговых компаний стали наглядны моменты, которые тормозят темпы развития лизинга, а соответственно, и тормозится обновление основных средств в Казахстане. Для реализации некоторых государственных программ, например, импортозамещения, развития малого предпринимательства и т.д., крайне необходимой развитие лизинга в целом. [50] Серьезным тормозом в развитии лизингового бизнеса в Казахстане является недостаточная разработка законодательно-нормативной базы. Основной, регулирующий все аспекты этого сложного экономического явления документ - Закон РК «О лизинге» (от 5 июля 2000г.). Но сейчас мы являемся свидетелями непоследовательности и недостаточной эффективности действия механизма государственной поддержки и стимулирования лизингового бизнеса в Казахстане. Особенно ярко они проявляются в отсутствии координации рычагов и инструментов инвестиционной, налоговой, учетной и амортизационной политике государства в отношении лизинга. Поэтому важно усовершенствовать нормативно-правовую базу в республике по вопросам лизинга, устранить возникнувшие несоответствия, а также внести дополнения и изменения в законодательство о лизинге, соответствующие нормам международного права [51 ]. Для этого требуется принять меры по сохранению и совершенствованию института предоставления налоговых льгот для любого вида лизинга, по исключению статей в нормативных правовых актах или преданию им четких редакций, не позволяющих допускать различного их трактования. Очень важно обеспечить идентичность подхода в определении терминов «финансовый лизинг» и «вознаграждение по финансовому лизингу» в налоговом и гражданском законодательстве и т. д. Сегодня же наглядно прослеживаются терминологические разночтения в ряде законодательных актов, таких как Гражданский Кодекс РК (Особенная Казахстан «О таможенном деле в Республике Казахстан» от 20 июля 1995 года № 2368 « 9-1 предмет лизинга - имущество, определяемое в соответствии с законодательством Республики Казахстан о лизинге и ввозимое в Республику Казахстан в соответствии с договором лизинга », а законодательство Республики Казахстан оперирует исключительно понятием «финансовый лизинг». Сделка, описанная выше, не попадает под понятие финансового лизинга, данного в Налоговом кодексе и в законе Республики Казахстан «О финансовом лизинге », и в связи с этим, оборудование - предмет лизинга - не попадает под режим временного ввоза, предусмотренный для предметов лизинга. Данная операция исключительно выгодна для государства, т.к. устаревшее и отслужившее свой срок оборудование заменяется заводом изготовителем на высокотехнологичное, новое оборудование с более высокими техническими показателями. Заметим также, что налоговое законодательство обязует лизингополучателя выкупать предмет лизинга (Статья 74 « Передача по договору лизинга, заключённому в соответствии с законодательством Республики Казахстан, основных средств, подлежащих амортизации, является финансовым лизингом, если она отвечает следующим условиям: 1)передача основных средств в собственность лизингополучателя и предоставление права лизингополучателя на приобретение основных средств по фиксированной цене определены договором лизинга»), что противоречит нормам гражданского права, ограничивая права сторон по Гражданскому Кодексу Республики Казахстан и Закону «О Финансовом лизинге ». Следующим несоответствием является невозможность применения ускоренной амортизации для предметов лизинга в течение срока договора, которая применяется для стимулирования внедрения новой техники во всём мире. Субъект малого предпринимательства не сможет взять в лизинг помещение, т.к. амортизационный коэффициент 8, предусмотренный Налоговым Кодексом, позволит выкупить помещение лишь через 11 лет, т.к. срок амортизации для договора финансового лизинга составляет не менее 80% службы предмета лизинга (Статья 74 «передача по договору лизинга, заключённому в соответствии с законодательством Республики Казахстан, основных средств, подлежащих амортизации, является финансовым лизингом, если она отвечает следующим условиям ...2) срок финансового лизинга превышает 80% срока полезной службы основных средств »). При существующих ставках (20-25% годовых), предприниматель заплатит за полученную недвижимость в 3-4 раза больше, чем при простом её приобретении. Исключение составляет: 1) срок амортизации сельскохозяйственной техники, который в соответствии с Законом Республики Казахстан от 8 января 2003 года №375-2 «О внесении изменений и дополнений в Кодекс Республики Казахстан « О налогах и других обязательных платежах в бюджет» (Налоговый кодекс)», определён сроком (надо полагать эксплуатации), 2) срок финансового лизинга превышает 80% срока полезной службы основных средств, за исключением финансового лизинга по сельскохозяйственной технике, срок которого должен составлять не менее 3 лет. В любом случае, ограничение существенно тормозит развитие лизинга недвижимости, включая землю, которая амортизации вообще не подлежит, поскольку приобретение помещения неразрывно связано с приобретением земельного участка под ним, а последнее невозможно исходя из существующего в Налоговом Кодексе определения лизинга (Статья 74 «передача по договору лизинга, заключённому в соответствии с законодательством Республики Казахстан, основных средств, подлежащих амортизации, является финансовым лизингом...». Согласно же статье 82 Налогового кодекса, к активам, не подлежащим амортизации, относятся: земельные участки; объекты незавершённого строительства; неустановленное оборудование; основные средства и материальные активы, не используемые налогоплательщиком в производстве товаров, выполнении работ, предоставлении услуг; доля участия в юридическом лице любой организационно-правовой формы; основные средства, стоимость которых ранее полностью отнесена на вычеты в соответствии с налоговым законодательством Республики Казахстан, действовавшим до 1 января 2000 года; основные средства, введённые в эксплуатацию в рамках инвестиционного проекта, стоимость которых отнесена на вычеты в соответствии со статьями 138-140 Кодекса. Лизинг в Казахстане лишен того гибкого режима налогообложения, который способствует его развитию. Налоговое законодательство пока не учитывает особенностей лизингового бизнеса. В этом отношении Казахстан значительно отстает даже от РК. Лизинговые компании сталкиваются с тем, что почти вся плата за лизинг от лизингополучателей по законодательству должна быть отнесена на доходы, за исключением вычетов на амортизацию. В этом случае в чистом виде лизинговая операция будет недостаточно рентабельной из-за подоходного налога. В законе нет также никакого прямого указания на предмет освобождения лизинговых операций и от уплаты налога на добавленную стоимость, таможенных пошлин и тормозов при временном вводе машин и оборудования на территорию Республики по лизинговым контрактам. Не предусмотрено в нем и введение таких налоговых льгот, как «инвестиционный налоговый кредит». При введении в Казахстане, используя опыт США, такой налоговой льготы, из суммы налога на прибыль можно было бы высчитать в % объемы новых инвестиций в машины и оборудование со сроком службы 3 года и 10% со сроком службы 5-15 лет [52]. Необходимо ввести такой вид лизинга, как «вторичный лизинг» и корректировки определения финансового лизинга в части обязательности передачи лизингополучателя ранее купленной у продавца техники (сезонные, оптовые и прочие скидки продавцов; возможность учёта производственной специфики, спроса и предложения на остро дефицитную технику, возможность привлечения профессионалов для выбора и закупки оборудования). Экономия времени по доставке, предпродажной подготовке и сборке техники, появится возможность реальной оценки потенциальным лизингополучателем качества товара, его состояния, технических характеристик и пр., а также возможность осуществления закупа предмета лизинга лизингодателем у определенного поставщика по оптовой цене является экономически выгодным как для лизингодателя, так и для лизингополучателя. В сравнении, если бы приобретение каждой отдельной единицы производилось по определенному заказу лизингополучателя. Кроме того, нет четкости в законодательстве касательно перехода рисков в связи с переходом права владения и пользования лизингополучателю - с момента получения предмета лизинга (как подсказывает логика и правила делового оборота) или же с момента регистрации договора лизинга, согласно закона (ст.5 «Право временного владения и пользования предметом лизинга переходит к лизингополучателю в полном объеме с момента государственной регистрации договора лизинга»).При осуществлении ряда лизинговых сделок, например, международный лизинг или возвратный лизинг. Необходимо поднять вопрос и о возможности ратификации Оттавской Конвенции, что даст дополнительные и необходимые гарантии иностранным инвесторам по осуществлению лизинговых сделок в Казахстане. Признавая, что экономическая и социальная реформы являются важнейшей областью государственной политики, считаю необходимым внести соответствующие изменения и дополнения в ряд нормативных правовых актов по вопросам лизинга в максимально короткие сроки, включив в рабочую группу специалистов, изучающих лизинг и знающих практические проблемы развития лизинга. С учетом существующей в настоящее время Республике Казахстан нормативно - правовой базы лизинга и ее дальнейшего развития предусматривается увеличение доли лизинга к 2006г. в общем объеме инвестиций до 30% со следующей разбивкой по годам: 2002г.-20%, 2003г.-25%, 2004г.- 28%, 2005г.-29%, 2006г.-30%.

Рисунок 3.2.1 -доля лизинга в общем объеме инвестиций В сравнении с опытом развитых стран это половина достигнутого ими в настоящее время. Лизинг в большинстве стран в общем, объеме инвестиций составляет 40-50%. Без решения существующих и вновь возникающих проблем развитие лизинга трудно, точнее даже невозможно рассчитывать на успешную работу уже созданных и создаваемых лизинговых компаний, банковских структур и развитие внутреннего рынка лизинговых услуг. Таким образом, лизинговый бизнес в Казахстане сталкивался в тот период и сталкивается сейчас с рядом проблем, таких как: Отсутствие квалифицированных кадров специалистов в этой области; Расплывчатая и противоречивая во многом нормативно-законодательная база развития лизинга в Казахстане; Высота банковских процентных ставок и маржи лизинговых компаний; Высокая степень рисков, возникающих в ходе реализации лизинговых инвестиционных проектов; Обеспечение полной возвратности выделенных для осуществления лизинговых операций бюджетных средств и др. [53]. Причиной широкого распространения лизинга является ряд его преимуществ по сравнению с другими формами инвестирования. Основными из них являются: - инвестирование в форме имущества в отличие от денежного кредита снижает риск невозврата средств, так как за лизингодателем сохраняются права собственности на переданное имущество; - лизинг предполагает 100-процентное кредитование и не требует немедленного начала платежей, что позволяет без резкого финансового напряжения обновлять производственные фонды, приобретать дорогостоящее имущество; - часто предприятию проще получить имущество по лизингу, чем ссуду на его приобретение, так как лизинговое имущество выступает в качестве залога; - лизинговое соглашение более гибко, чем ссуда, так как предоставляет возможность обеим сторонам выработать удобную схему выплат. По взаимной договоренности сторон лизинговые платежи могут осуществляться после получения выручки от реализации товаров, произведенных на взятом в кредит оборудовании. Ставки платежей могут быть фиксированными и плавающими; - для лизингополучателя уменьшается риск морального и физического износа и устаревания имущества, так как имущество не приобретается в собственность, а берется во временное пользование; так как платежи по лизингу не привязаны к нормам амортизации, то при лизинговых отношениях лизингополучатель имеет дело с ускоренной амортизацией имущества; - лизинговое имущество не числится у лизингополучателя на балансе, что не увеличивает его активы и освобождает от уплаты налога на это имущество; - лизинговые платежи относятся на издержки производства (себестоимость) лизингополучателя и соответственно снижают налогооблагаемую прибыль; - производитель получает дополнительные возможности сбыта продукции, так как ограниченное финансирование инвестиций часто не позволяет предприятиям своевременно обновлять технологическую систему. При наличии у предприятия альтернативы – взять кредит на покупку оборудования или приобрести это оборудование на определенное время по договору лизинга – ее выбор необходимо осуществлять на основе результатов финансового анализа. Во всяком случае, лизинг становится практически безальтернативным вариантом, когда: - предприятие-поставщик испытывает трудности со сбытом своей продукции, а предприятие – будущий лизингополучатель не имеет в достаточном объеме собственных средств и не может взять кредит для приобретения нужного ему оборудования; - предприниматель только начинает собственное дело (что часто имеет место в малом предпринимательстве). Вместе с тем лизингу присущ и ряд негативных сторон. В частности, на лизингодателя ложится риск морального старения оборудования (особенно, если договор лизинга заключается не на полный срок его амортизации), а для лизингополучателя стоимость лизинга выходит более высокой, чем цена покупки оборудования. Еще одним недостатком финансового лизинга является то, что в случае выхода из строя оборудования, платежи производятся в установленные сроки независимо от состояния оборудования. Для стимулирования инвестиций в производственную сферу, для обновления промышленного потенциала, для повышения конкурентоспособности отечественных производителей, нужно создавать условия, при которых они стремились бы развивать лизинговые отношения. Для этого необходимо хотя бы снизить налог на прибыль, полученную лизингодателями от реализации договоров по лизингу со сроком действия три и более лет. Также следует стимулировать банки предоставлять кредиты лизинговым компаниям, которые заключают длительные договоры. Кроме этого, необходимо рассмотреть возможность снижения таможенных пошлин и налогов по товарам, ввозимым на территорию РК и являющимися объектами международного финансового лизинга. Безусловно, вышеперечисленные меры должны способствовать развитию лизинговых компаний и операций, производимых ими. Можно с полной уверенностью сказать, что лизинг в нашей стране постепенно будет все больше наращивать свои обороты и играть все более весомую роль в экономике Казахстана. Список использованной литературы 1. Лизинг в Центральной Азии май 2006г. Проект по развитию лизинга в Казахстане 2. Чеченов А.А., Кашева А.В. О роли лизинга в развитии малого предпринимательства// Финансы, 2006 г. 3. Газман В.Д. Лизинг: теория, практика, комментарии.- М., 2005 г. 4. Балтус П., Майджер Б. Школа европейского бизнеса, «Лизинг-ревю», 2001 г. 5. Мунайтпасов Н. Победить – во благо... всем! Новости недели, № 13 (129) от 02 Апреля 2007 г. 6. Муслимова С. Особенности налогообложения финансового лизинга // Бухгалтер и налоги, №2, Август, 2002 г. 7. Сборник нормативно-правовых актов по вопросам страхования в РК.- А.: «Жеті жаргы», 2002. 8. Досымбеков Е. Финансовый лизинг // Бухгалтер и налоги, № 6, декабрь 2006 г. 9. Беппиев И.Ю. Повышение эффективности лизинговых операции// Финансы, 2001 г. 10. Журавлев Д. Лизинг и МТС: взгляд через новую призму//Мерей, апрель, 2003 г 11. Айтжанов Д. Государственная политика в области технического перевооружения сельского хозяйства //Агроинформ, №5, май 2003 г. 12. «Библиотека бухгалтера и предпринимателя», 5(166) май 2004г. 13. Чекмарева Е.Н. Лизинговый бизнес.- М.: «Экономика», 2005 г 14. Финансово-экономичесий словарь под ред. Назарова М.Г. – М.: Финстатинформ”, 2000 г. 15. Старик Д.Э. Расчеты эффективности инвестиционных проектов - М: «Финстатинформ», 2005 г. 16. Гражданский Кодекс РК от 01.07.99г. по состоянию на 01.01.2007г 17. Танжарыков К. Приоритеты кредитной политики//Агроинформ, №2, февраль 2003 г. 18. Цикунова Е. Лизинг. По отработанной схеме //Агроинформ, №6, июнь 2003 г. 19. Таскужин А. Привлечение и реализация инвестиционных проектов в аграрном секторе Казахстана//Агроинформ, №8, август 2003г. 20. Закон «О банках и банковской деятельности в РК» 2002 г. 21. Сборник нормативно-правовых актов по вопросам лизинга в РК по состоянию на 25.04.04г.- библиотека «Официальной газеты» 2004. 22. Шеремет В.В., Павлюченко В.М., Шапиро В.Д. Управление инвестициями в 2-х т.- М.: Высшая школа, 1998 г. 23. Налоговый кодекс РК от 12.06.2001 г. №209-II с изменениями от 01.01.2007 г 24. Кабатова Е.В Лизинг: правовое регулирование, практика.- М.: «Инфра - М», 2006 г. 25. Адильбек М. Залог как обеспечение исполнения обязательства //Агроинформ, 4, апрель 2003 г 26. Ицкович Б.Ф. Лизинг в аграрно-промышленном комплексе// Финансы, 2004 г . 27. Костина Т Лизинг: требуется бум // Промышленность Казахстана. - 2002. - 2 28. Муслимова С. Особенности налогообложения финансового лизинга // Бухгалтер и налоги, №2, Август, 2002 г. 29. Лизинг. Принципы и формы. – М.: ООО Фирма «Благовест-В», 2006 г. 30. Данные «БТА Лизинг» Почему лизинг стал выгодным // Мир финансов. М.: 2005г. 31. Медведков С.Ю. «Лизинг в экономике США» «США: политика, 2005 г. 32. Никитина О. Лизинговые операции в МСФО. Комплексное управление деньгами // Бухгалтер и налоги, №3 Сентябрь 2002 г. 33. Лизинг. Принципы и формы. – М.: ООО Фирма «Благовест-В», 2002г 34. Экономика т.2. - М.: НПО "АЛГОН", 2001 г. 35. Пороховнин Ю.Н., Лисицына Е.Б. Инвестиционный менеджмент учебное пособие - СПб, 2005 г. 36. Крутик А.Б., Никольская Е.Г. «Инвестиции и экономический рост предпринимательства».- С-Пб.: «Лань», 2000 г. 37. Ошакбаев Р. Как приобрести технику в лизинг? //Агроинформ, 2002 г. 38. Постановление Правительства от 30.06.01 «О лицензировании в РК».- А.: Данекер, 2002. 39. Сборник НПА по инвестиционной деятельности.- А.: 2006 г. 40. Журкина Н.Г. Кредитование лизинговых компании под уступку прав требования// Финансы, 2005 г. 41. Чеченов А.А., Кашева А.В. О роли лизинга в развитии малого предпринимательства// Финансы, 2006 г. 42. Цикунова Е. Лизинг. По отработанной схеме //Агроинформ, 43. Селиванова Т. Долгосрочный кредит для стабильных доходов//Агроинформ, 1, март 2002 г. 44. Итоги Международного круглого стола «Лизинг в Казахстане: опыт, проблемы и перспективы развития», посвященного 70-летию КазНУ им. Аль-Фараби, г. Алматы11 декабря 2006 г. 45. Айтжанов Д. Лизинг сельхозтехники — реальная помощь селу// Казахстанская правда, 14.06.2005 г. 46. Эшимбекова Ф. - Вопросы развития лизинга в Кыргызстане. 2006г. 47. Селиванова Т. Долгосрочный кредит для стабильных доходов//Агроинформ, 1, март 2002 г. 48. Закон Республики Казахстан «О лизинге» от 05.06.2000 г 49. Тарабаев Б. Путь к кредиту стал короче//Агроинформ, №1, март 2006 г 50. Танбасаров Ж. Машинно-технологические станции: реальность и перспективы развития//Агроинформ, №4, апрель 2006 г. Договор лизинга г. _____________ ---------------, именуемое в дальнейшем «Арендодатель», в лице -----------------------, действующего на основании --------------------с одной стороны, и ------------------------,именуемое в дальнейшем «Арендатор», в лице_________________,действующего на основании__________________,с другой стороны, заключили настоящее ссоглашение о следующем: Условия лизинга Арендатель согласен предоставить Арендатору в аренду___________,именуемое в дальнейшем «Оборудование», соответствующее нижеизложенным требованиям (приложение №1 «Заявка на оборудование»), за оговоренную ниже арендную плату и на _________лет. Поставщиком Оборудования является_____________именуемое в дальнейшем « Поставщик ». Срок поставки______________ Место поставки____________________________ 2. Арендатор получает право использовать Оборудование в течении всего срока аренды, однако не имеет права переуступать свои права, обязанности по настоящему соглашению или какие-либо вытекающие из него интересы третьему лицу без письменного сгласия Арендателя. В этом случае Арендатор обязан предоставить Арендодателю данные об этом лице по форме и в срок, установленные Арендодателем. Арендодатель имеет право уступать свои права по настоящему соглашению или какие-либо интересы, вытекающие из него, полностью или частично третьему лицу без согласия Арендатора, но с уведомлением его об этом. Настоящее соглашение составлено в двух экземплярах, имеющих одинаковую силу, и обязательно для исполнения сторонами, равно как их законными представителями. 2. Сумма арендной платы 1. Арендатор обязан уплачивать ежемесячно Арендодателю: 1) арендную плату в размере________________________ 2) комиссионное вознаграждение за риск случайной гибели Оборудования, его повреждение или утрату в размере ____________%годовых от общей суммы арендной платы. 2. Арендная плата в размере ___________________выплачивается авансом до наступления периода, за который производится плата. В случае задержки платежей Арендатор выплачивает пени с просроченной суммы в размере_____________за каждый день просрочки. 3. Комиссионное вознаграждение начисляется с момента подписания настоящего соглашения до момента выплаты всей суммы, предусмотренной настоящим соглашением Арендодателю. Комиссионное вознаграждение выплачивается даже в том случае, если действие настоящего соглашения по каким-либо причинам прерывается вне зависимости от этих причин. Комиссионное вознаграждение начисляется лишь на неоплаченную часть стоимости аренды. 111. Поставка оборудования. 1. Все расходы, связанные с транспортировкой Оборудования до места поставки монтажом и пуском его в эксплуатацию относятся на счет Арендатора. Арендатор обязан возместить Арендодателю все расходы по претензиям , обязательствам и т.д. возникающим при поставке Оборудования, его пользования или возврате, если они имели место. 2. Арендатор по прибытии Оборудования на место поставки обязан произвести его осмотр в срок, установленный настоящим соглашением и предоставить Арендодателю Акт о приемке. Если Арендатор отказывается принимать Оборудование из-за наличия неустраненных дефектов, исключающих нормальную эксплуатацию Оборудования, он обязан в письменной форме поставить в известность Арендодателя и указать при этом обнаруженные недостатки. Эта рекламация Арендатора дает право Арендодателю объявить Поставщику о расторжении договора о покупке Оборудования. Требования Поставщика о возмещении убытков в связи с неоправданным расторжением договора о покупке Оборудования предъявляются Арендатору. 3. Если Арендатор независимо от причины не представил Арендодателю в двухнедельный срок со дня прибытия Оборудования на место доставки Акта о приемке и не заявил о наличии недостатков Оборудования, устранение которых невозможно, приемка оборудования считается совершившейся. 4. Арендатор пользуется гарантией на Оборудование, выданной Поставщиком. Арендодатель передает Арендатору свои права на предъявление к Поставщику претензий, связанных с дефектом Оборудования, своевременностью и комплектностью поставки, невыполнением обязательств по его установке. IV. Права и обязанности. Арендатор обязан: предоставить Арендодателю нотариально заверенную копию его Устава (Положения); предоставить Арендодателю другую информацию о своем экономическом состоянии по форме и в срок, установленные Арендодателем. При необходимости Арендодатель может потребовать эту информацию повторно. В случае каких-либо изменений своего юридического и финансового состояния Арендатор обязан известить об этом Арендодателя. 11. Арендатор принимает на себя все риски, связанные с разрушением или потерей, кражей, преждевременным износом, порчей и повреждением Оборудования, независимо от того, исправим или неисправим ущерб, причинен этот ущерб в ходе доставки или после нее. В случае возникновения какого-либо риска Арендатор должен За свой счет и по своему усмотрению предпринять следующее: А) отремонтировать Оборудование или заменить его на любое аналогичное оборудование, приемлемое для Арендодателя (оборудование, поставленное взамен дефектного, должно рассматриваться в качестве правомерной замены первоначально предусмотренного оборудования, а право собственности на него должно быть передано Арендодателю). За Арендатором сохраняется обязанность уплатить все суммы арендной платы и произвести другие платежи, предусмотренные настоящим соглашением, или: Б) погасить всю задолженность Арендодателю по выплате арендной платы и выплатить ему неустойку в размере______________(сумма закрытия сделки) . Сумма закрытия сделки должна быть выплачена в течение 1 недели после предъявления Арендодателем требования об уплате . Обязательство Арендатора внести сумму арендной платы считается выполненным по получении Арендодателем суммы закрытия сделки. 111. По окончании срока действия настоящего соглашения Арендатор вправе: - вернуть Оборудование Арендодателю, - возобновить лизинговый договор, - приобрести арендуемое Оборудование в собственность О своем выборе Арендатор обязан сообщить Арендодателю за полгода до истечения срока действия настоящего соглашения. 4. Арендатор обязан содержать Оборудование в соответствии с рекомендациями Поставщика (производителя) Оборудования, поддерживать его в рабочем состоянии, производить необходимый ремонт и своевременное профилактическое обслуживание за свой счет. 5. Арендатор несет ответственность за все повреждения, причиненные как людям, так и имуществу вследствие использования, хранения, владения или эксплуатации Оборудования. 6. Арендатор не имеет права без письменного на то разрешения Арендодателя знакомить третьих лиц с конструкцией Оборудования, его технологическими характеристиками и т.п. 7. Арендодатель и его посредники имеют полномочия проверять состояние Оборудования в рабочее время, а также инспектировать условия его эксплуатации. V. Прекращение действия соглашения. Действие настоящего соглашения прекращается по истечении срока его действия. Исключена возможность прекращения действия настоящего соглашения в случае, если Оборудование не соответствует представлению нем, сложившемуся у Арендатора. Арендодатель вправе дать уведомление о немедленном прекращении действия настоящего соглашения в следующих случаях: А) договор купли-продажи Оборудования не вступил в силу или аннулирован по какой бы то ни было причине до поставки Оборудования Арендатору (в оговоренное место); Б) Поставщик не в состоянии поставить, Оборудование, независимо от причины такого положения. В этих случаях при прекращении соглашения Арендодатель и Арендатор освобождаются от взаимных обязательств в соответствии с настоящим соглашением; В) Арендатор в течение срока, превышающего 3 недели, не выполняет своих обязательств по какому-либо виду платежей, предусмотренных настоящим соглашением; Г) Арендатор по получении требования об уплате не погашает всю сумму задолженности (включая пени за просрочку) в течение двух недель; Д) Арендатор не реагирует на упоминание, посланное Арендодателем с интервалом не менее четырех недель, не удовлетворяет требований по соблюдению других обязательств, предусмотренных настоящим соглашением, допускает эксплуатацию Оборудования с нарушением условий настоящего соглашения; Е) договор купли-продажи Оборудования аннулируется после поставки Оборудования Поставщиком по причинам, ответственность за которые несет Арендатор; Ж) в период действия настоящего соглашения организация Арендатора будет ликвидирована. При наличии условий «в», «ж» «Арендатор» должен уплатить сумму закрытия сделки в соответствии с ранее изложенными требованиями. Арендатор имеет право расторгнуть настоящее соглашение в случае обнаружения при приемке Оборудования недостатков, исключающих его нормальную работу, и устранение которых невозможно. О расторжении соглашения Арендатор обязан известить Арендателя в письменной форме не позднее 10 дней со дня истечения срока поставки Оборудования. Действия после закрытия сделки. При получении уведомления о закрытии сделки Арендатор лишается права использовать Оборудование Если Арендатором не внесена сумма закрытия сделки или не уплачены платежи, предусмотренные настоящим соглашением Арендатор обязан в четырехнедельный срок со дня получения требования от Арендодателя выслать Оборудование по любому адресу, указанному Арендодателем. Все риски и расходы по такой перевозке несет Арендатор. В случае, если, невзирая на изложенное условие, Арендатор не предпримет пересылки Оборудования, Арендодатель имеет право вступить во владение Оборудованием и произвести его перевозку по своему усмотрению за счет Арендатора, возложив на него также ответственность за все риски, связанные с перевозкой. Арендодатель и его доверенные лица должны получить полномочия входить на территорию, где установлено Оборудование, для осуществления своего права на вывоз оборудования. Любые и все необходимые расходы, связанные с описанными здесь действиями, несет Арендатор в пользу Арендодателя. VII. Обязанности, связанные с возвратом оборудования. Если Арендатор внес какие-либо модификации в Оборудование, он обязан по требованию Арендодателя и за свой счет восстановить первоначальное состояние Оборудования. В случае, если Арендатор не возвращает Оборудование по истечении срока аренды или по закрытии сделки, с него взимается пеня в размере 0,2% от остаточной стоимости Оборудования Арендодателю. Продолжение использования Оборудования Арендатором по истечении срока аренды, оговоренного в настоящем соглашении, не должно рассматриваться как возобновление или продление аренды. VIII. Юридические адреса, банковские реквизиты и подписи сторон. Приложения к настоящему соглашению Приложение №__________________на__________стр. Приложение№___________________на__________стр. Акт приемки к договору лизинга №_________ от______ ___________» 200 _г. Арендатор настоящим удостоверяет, что по контракту _______- с поставщиком ______________________________________________________ (наименование поставщика и его местонахождение) оформляется присутствующими и указанными в конце последующего текста лицами настоящий Акт приемки Арендатор принимает передаваемые ему согласно указанному договору лизинга права и обязанности Арендодателя в отношении Поставщика, включая проверку безупречного состояния объекта лизинга, обязанность рекламации, выполнение контракта Поставщиком и гарантию, в том числе возможные претензии по причине задержки поставки, отказываясь от предъявления рекламации непосредственно к Арендодателю. Арендатор признает действительность всех договоренностей, указанных в договоре лизинга. Арендатор подтверждает надлежащую поставку вышеупомянутого объекта лизинговой сделки в соответствии с одобренными им в свое время в контракте условиями поставки. Кроме того Арендатор подтверждает, что объект лизинговой сделки уже эксплуатируется начиная с ___________ Ввод в эксплуатацию показал, что заданные показатели для оговоренной эксплуатации достигаются и что все функции объекта лизинга соответствуют предъявляемым требованиям. Арендатор, подтверждая комплексную поставку, отмечыает следующие недостатки, выявленные в процессе пимки объекта лизинга: Одновременно Арендатор подтверждает, что приведенные недостатки не вызывают существенного нарушения функционирования объекта лизинговой сделки и что полностью сохраняется в сие его обязанность уплатить лизинговые взносы. Поставщик обязуется перед Арендатором устранить указанные недостатки не позднее______________________ На основании настоящего Акта приемки уплата первого лизингового взноса производится в соответствии с договором лизинга Поставщик Арендатор Заявление О проведении лизинга оборудования (имущества) На основании положения о лизинговых операциях_________________ (наименование объединения, предприятия, организации ) просит Вашего согласия на проведение лизинговой операции по_____ (наименование машин, оборудования, транспортных средств, имущества) Краткое описание оборудования (имущества) Предприятие Поставщик____________________________________________________ (наименование, почтовые и платежные реквизиты) Стоимость оборудования (имущества): Срок поставки по договору К настоящему заявлению прилагаются копии документов на поставку указанного оборудования на __________год. В случае Вашего согласия на проведение лизинга по указанному оборудованию прошу оформить договор лизинга в соответствии с действующим положением. Руководитель предприятия: М.П. Главный бухгалтер: «_________»______________2007г. К договору о лизинге № От________2007г. Лизинговая компания______________________ «_____»______________2007г. №_____________на Ваш №__________ от_____________________ ПОДТВЕРЖДЕНИЕ НА ОПЛАТУ Касается договора лизинга № Арендатор Сообщаем Вам, что нами принята заявка на лизинг вышеуказанного Арендатора по следующему объекту сделки:____________________________ Покупная цена (в том числе налог на добавленную стоимость) Поставка осуществляется Вашим предприятием по согласованному с арендатором контракту (договору ) № от ________________________________________________________________ (указывается срок начала и конца поставки ) Условия для оплаты Поставщик поставит объект лизинговой сделки Арендатору заблаговременно и в строгом соответствии с указанным контрактом. По совершении надлежащей поставки объекта Арендатору Поставщиком право собственности переходит к лизинговой компании. Лизинговая компания уступает Поставщику все причитающиеся ему в качестве владельца объекта претензии в отношении Арендатора, которые возникли в результате напрасной поставки. Она не отвечает за правильность, возможность взыскания, разбирательство и расходы в связи с напрасной поставкой. Поставщик отвечает непосредственно перед Арендатором за все претензии, которые последний вправе предъявить в случае невыполнения или некачественного выполнения поставок Поставщиком в соответствии с указанным контрактом и действующим положением о поставке продукции производственно-технического назначения. Поставщик не имеет права предоставлять Арендатору права передавать (принимать) объект настоящей сделки без составления акта приемки. Услуги по установке (монтажу) объекта лизинга у Арендатора, обычным гарантийным обязательствам, текущему техобслуживанию (сервису) оказываются Арендатору на основе отдельного договора непосредственно Поставщиком. Просим Вас поставить объект лизинговой сделки Арендатору на согласованных с ним по указанному контракту условиях и направить нам: сообщение на получение и согласование настоящего подтверждения; счет в двух экземплярах на оплату поставленного объекта лизинга; извещение о дате отгрузки и копии отгрузочных документов; подписанный Вами и Арендатором протокол приемки объекта лизинга; При получении всех указанных документов немедленно произведем Вам оплату указанной выше покупной цены. С уважением Генеральный директор_________________ |